お金を借りる時にカードローンの種類が多くてどれを選んだら良いのかわからない人のために、2025年最新版のおすすめカードローンをまとめて紹介します。

この記事では4つのポイントからカードローンを紹介します。

- カードローンのおすすめ18社の商品を比較しました

- アイフルは原則在籍確認の電話連絡なしで30日間無利息で借りられる

- プロミスの30日間無利息は初回借入日の翌日から適用される

- アコムは楽天銀行口座があればWeb申込で最短60分融資が可能

- レイクなら5万円まで最大180日間無利息で利用できる

- SMBCモビットはWEB完結であれば原則在籍確認の電話なしで利用可能

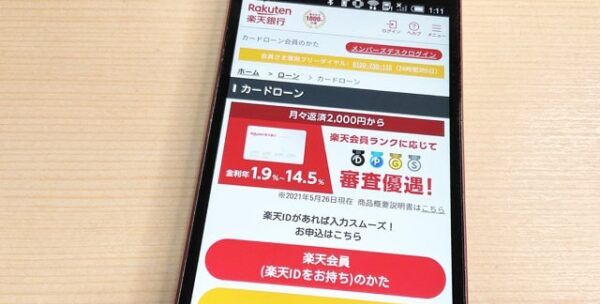

- 楽天銀行スーパーローンは楽天会員なら利用したいカードローン

- 三井住友銀行カードローンは口座があればキャッシュカードで借りられる

- 三菱UFJ銀行バンクイックはテレビ窓口の利用で最短翌日に借入可能

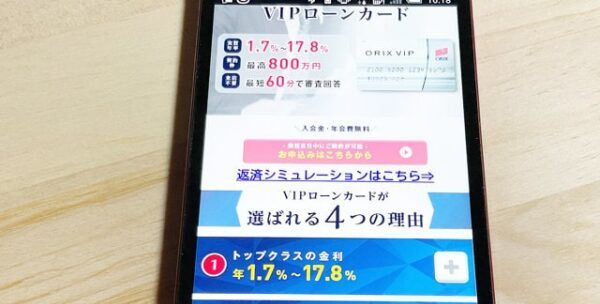

- オリックスVIPローンカードはグループ会社の優待サービスが受けられる

- イオン銀行カードローンは口座開設不要で初回のみ振込融資を受けられる

- みずほ銀行カードローンは住宅ローンと併用で年13.5%未満で利用できる

- JCB CARD LOAN FAITHは年12.5%以下で利用できる

- auじぶん銀行カードローンは他社借入がある人向け

- オリックス銀行カードローンは限度額100万円以上で補償特約が付帯

- 三井住友カードのカードローンは利用実績や年数に応じて金利を引き下げられる

- 住信SBIネット銀行カードローンは年7.99%以下で利用できる可能性あり

- ソニー銀行カードローンはローンカードを受け取る前でも振り込みで融資してくれる

- セブン銀行カードローンは口座開設の有無にかかわらず最短2日で利用可能

- カードローンをおすすめする4つのメリットを解説

- カードローンの審査は申込情報や信用情報から厳正におこなわれる

- カードローンの金利を下げて利用する2つの方法を解説

- 自分の目的にあったカードローンを選ぼう

カードローンのおすすめ18社の商品を比較しました

まずは、おすすめのカードローン18社を紹介します。

総合的に判断したカードローンをランキングで紹介し、それぞれのカードローンの特徴を表にまとめました。

| カードローンの種類 | 実質年率 | 融資時間 | 審査時間 | 担保・保証人 | 無利息期間 | 借入限度額 |

|---|---|---|---|---|---|---|

| アイフル | 年3.0~18.0% | 最短25分 | 最短25分 | 不要 | 最大30日間 | 1~800万円 |

| プロミス | 年4.5~17.8% | 最短25分 | 最短25分 | 不要 | 最大30日間 | 500万円 |

| アコム | 年3.0~18.0% | 最短60分 | 最短30分 | 不要 | 最大30日間 | 800万円 |

| レイク | 年4.5~18.0% | 最短25分 | 最短15秒 | 不要 | 30日間、60日間、180日間 | 500万円 |

| SMBCモビット | 年3.0~18.0% | 最短即日 | 最短30分 | 不要 | なし | 800万円 |

| 楽天銀行スーパーローン | 年1.9~14.5% | 最短2~3営業日 | 最短2~3営業日 | 不要 | 最大30日間 | 10~800万円 |

| 三井住友銀行カードローン | 年1.5~14.5% | 最短翌営業日※1 | 最短翌営業日※1 | 不要 | なし | 10~800万円 |

| 三菱UFJ銀行バンクイック | 年1.8%~14.6% | 最短翌営業日 | 最短翌営業日 | 不要 | なし | 10~500万円 |

| オリックスVIPローンカード | 年1.7~17.8% | 最短即日 | 最短60分 | 不要 | なし | 30~800万円 |

| イオン銀行カードローン | 年3.8~13.8% | 審査完了後5日程度 | 最短5日 | 不要 | なし | 10~800万円 |

| みずほ銀行カードローン | 年年2.0~14.0% | 最短翌営業日 | 最短翌営業日 | 不要 | なし | 10~800万円 |

| JCB CARD LOAN FAITH | 年4.4~12.5% | 最短即日 | 申込から1週間以内 | 不要 | なし | 50~500万円 |

| じぶん銀行カードローン | 年1.48~17.5% | 最短翌営業日 | 最短1時間 | 不要 | なし | 10~800万円 |

| オリックス銀行カードローン | 年1.7~17.8% | 1週間程度 | 最短2営業日 | 不要 | なし | 10~800万円 |

| 三井住友カードカードローン | 年1.5~15.0% | 最短5分 | 最短5分 | 不要 | なし | 900万円 |

| 住信SBIネット銀行カードローン | 年1.59~14.79% | 1週間程度 | 最短3~5営業日 | 不要 | なし | 10~1200万円 |

| ソニー銀行カードローン | 年2.5~13.8% | 1週間程度 | 1週間程度 | 不要 | なし | 10~800万円 |

| セブン銀行カードローン | 年12.0~15.0% | 最短翌営業日 | 最短翌営業日 | 不要 | なし | 10~300万円 |

※1 申込完了後の確認事項や、本人確認書類の提出状況によっては異なる場合があります。

アイフルは原則在籍確認の電話連絡なしで30日間無利息で借りられる

- はじめての契約で最大30日間の無利息期間が利用できる

- フリーダイヤルに電話すると優先して審査をしてくれる

- アプリの利用でスマホだけで借入や返済が可能

- 原則電話による在籍確認なし

※ご利用限度額50万円超、または他社を含めた借入金額が100万円超の場合は源泉徴収票など収入を証明するものが必要。

アイフルとはじめて契約する人であれば、契約日の翌日から最大30日間の無利息期間が適用されます。

例えば10万円を年18.0%で借り入れ、毎月4,000円を返済する場合、無利息期間適用時の利息総額は年16.8%で借り入れした場合と同等です。

さらに急ぎで借り入れしたい人のために、審査を優先して行ってくれます。

優先審査を希望する人は、営業時間である9時~21時の間にフリーダイヤル 0120-337-137へ、申し込み後に電話をしましょう。

申込状況により時間がかかる場合もありますが、申し込みから最短25分で利用できるため、急ぎの場合は申込後すぐにフリーダイヤルに電話しましょう。

スマホを活用した申し込みや借入返済が可能

アイフルはWebからの申し込みで、最短25分で利用できます。

Webから申し込みをし、契約時にカードレスを選択すると、ローンカードは発行されません。

さらに借入後に発行される明細もなく、利用明細はWeb上で確認できます。

つまり、自宅に届く郵送物は一切ないため、家族にアイフルの利用がバレにくいという点がメリットです。

契約後の借り入れや返済などの手続きは、アイフルの公式アプリでおこないます。

セブン銀行やローソン銀行でスマホATMを利用すると、銀行口座からお金を引き出しているようにお金を借りられるため、周囲の人に利用がバレる心配もありません。

スマートフォンアプリを使ってコンビニATMから現金の引き出しや預け入れができるサービスのことで、ローンカードを使わずにコンビニATMでお金を借りられます。ただし、アイフルATM以外を利用する場合は手数料がかかります。

審査では原則勤務先への在籍確認はおこなわれないため、勤務先の人にアイフルの利用がバレる心配もありません。

初めて消費者金融で借りましたが、本当に簡単に借りることができました。申し込みはWEB、カードは契約機で受け取りましたが、申し込みから借りるまで2時間程度です。思っていたよりも早く借りれたのも助かりました。

カードローンといえば、会社に電話がかかってくると聞いていたので、電話がかかってくることも抵抗がありましたで、アイフルは電話がかかってこなかった点も利用してよかったです。

とにかく急ぎで借りたかったのですが、スマホから申し込みして借りるまで1時間もかからず、希望していた金額も借りることができたので、助かりました。普段使っているスマホで全部手続きできるのはめちゃくちゃ便利でした。30日間は無利息で借りられるとのことでしたが、結局、1ヶ月過ぎても返済が残っていたので、30日の無利息がよかったのかわかりません。もっと無利息で借りられる期間が長ければよかったなと思ったので、星4つです。

他のカードローン(アコム)で20万円を借りていましたが、どうしてもあと10万円ほど借りたくて友人に相談したところ、「アイフルなら借りられるよ」と聞き申し込みしましたが、借りることはできませんでした。審査に落ちた理由をアイフルに聞きましたが答えてくれませんでした。今借りているお金もきちんと返済していましたし、なんで落ちたかはわかりません。

| 申込条件 | 金利(実質年率) | 審査時間 | 融資時間 | 借入限度額 | 遅延損害金 | 無利息期間 | Webで完結 |

|---|---|---|---|---|---|---|---|

| 満20~69歳本人に安定した収入がある | 年3.0~18.0% | 最短25分 | 最短25分 | 1~800万円※ | 年20.0% | 初回契約日の翌日から最大30日間 | 可能 |

プロミスの30日間無利息は初回借入日の翌日から適用される

プロミスは最短15秒事前審査※で審査結果がすぐにわかり、最短25分で融資を受けられるカードローンです。

- はじめての利用で最大30日間の無利息期間が適用※

- 無利息期間が初回借入日の翌日から始まる

- 三井住友銀行のATM手数料無料

- プロミスのアプリの利用でスマホだけで契約、借入可能

※メールアドレス登録とWeb明細利用の登録が必要

※事前審査結果ご確認後、本審査が必要となります。

※新規契約のご融資上限は、本審査により決定となります。

※1 申込時の年齢が18歳および19歳の場合は、収入証明書類の提出が必須となります。

※1 高校生(定時制高校生および高等専門学校生も含む)は申し込みできません。

※1 収入が年金のみの方はお申込いただけません。

※2 事前審査結果ご確認後、本審査が必要となります。

※2 新規契約のご融資上限は、本審査により決定となります。

プロミスをはじめて利用する際に、メールアドレスとWeb明細利用登録をすることで、最大30日間の無利息期間が適用されます。

無利息期間は他社カードローンのように契約した翌日からではなく、はじめて借り入れした日の翌日から始まります。

つまり先に契約だけ済ませて、お金が必要になったときに借り入れした場合でも、無利息期間を最大限に活用できるということです。

借り入れや返済はスマホATMや提携ATMなどを利用しておこないますが、その際には通常手数料がかかります。

しかし、プロミスATMや三井住友銀行ATMであれば、手数料無料で利用できます。

三井住友銀行ATMの営業時間は各店舗によって異なりますが、24時間営業している店舗も多いため、仕事帰りや休日の利用でも手数料を心配する必要はありません。

プロミスは電話や自動契約機などで申し込みできますが、最短25分で融資を受けたい人はWebから申し込みしましょう。

スマホアプリから申し込みした場合、ローンカードが発行されない上に、自宅に届く郵送物もありません。

セブン銀行ATMにてスマホATMで借り入れや返済もできるため、周囲の人にプロミスの利用がバレにくい利点もあります。

急ぎで10万円借りたかったのですが、プロミスに申し込みしたところ、ネットで申し込みして、振込されるまで1時間程度で借りることができました。審査時間も早いと聞いていましたが、噂は本当ですね。会社にも電話がかかってきましたが、プロミスの名前は語らず、電話にでた会社の同僚にもばれることもなく、よかったです。

旦那が失業してしまい、失業保険がもらえるまでの生活資金を借りようと申し込みしましたが、審査に落ちました。私の収入が少ないことが悪かったのかもしれませんが、本当に困っていたので貸して欲しかったです。

| 申込条件 | 金利(実質年率) | 審査時間 | 融資時間 | 借入限度額 | 遅延損害金 | 無利息期間 | Webで完結 |

|---|---|---|---|---|---|---|---|

| 18歳以上74歳以下、本人に安定した収入がある※1 | 年4.5~17.8% | 最短15秒事前審査※2 | 最短25分 | 500万円 | 年20.0% | 初回契約日の翌日から最大30日間 | 可能 |

アコムは楽天銀行口座があればWeb申込で最短60分融資が可能

アコムは最短30分で審査結果がわかり、最短60分でお金を借りられるカードローンです。

- はじめての契約で最大30日間の無利息サービス

- 楽天銀行であれば24時間いつでも即時振込可能

- Webからの申し込みで最短60分融資

※契約極度額100万円以上の場合3.0~15.0%

はじめてアコムと契約する場合、契約日の翌日から最大30日間の無利息期間が適用されます。

アイフルと同様、10万円を年18.0%で借り入れ毎月4,000円を返済する場合、無利息期間適用時の利息総額は年16.8%で借り入れした場合と同等です。

アコムの無利息期間は契約日の翌日から適用されるため、無利息を最大限活用するためにも、借り入れする日に契約するのがベストです。

Webからの申し込みで融資時間は最短60分

アコムの申し込みは、自動契約機やWebでおこなえます。

Web申込は24時間365日いつでも可能で、9時~21時に契約が完了すると、即日中にお金を借りられます。

ただしWebから申し込みをした場合、後日ローンカードが自宅に届けられます。

ローンカードが不要な場合は、契約時にカード受取方法をカード不要と選択することで、自宅に届く郵送物を回避できます。

契約完了後、アコムの公式サイトからマイページにログインすることで、借り入れや返済の手続きが可能です。

振込先を楽天銀行口座に指定した場合、手続き時間に関係なく、いつでも10秒程度で振り込みしてもらえます。

さらに振込先が三菱UFJ銀行や三井住友銀行などであれば、平日の深夜や土日祝日に手続きした場合でも、最短1分での振込融資が可能です。

自宅の近くにアコムの契約機がありましたので、アコムを利用してみました。カードの発行は契約機で行いましたが、すぐに発行してもらい、すぐにお金を借りることもできました。後で知りましたが、カード発行は契約機がなければ時間がかかるんですね。近くにアコムの契約機があってよかったです。

他社消費者金融のカードローンで30万円借りていましたが、あと20万円ほどお金が必要となったため、アコムに申し込みしましたが、審査落ちしました。総量規制については知っていて、私の場合はあと70万円ほど借りられる、またアコムは審査に通りやすいと聞いていたので、審査に落ちたのは予想外でした。心あたりがあるとすれば、数ヶ月前、一度だけ返済が遅れたことぐらい。それも返済日が過ぎてすぐ返済したので、問題ないと思っていましたが…残念です。

| 申込条件 | 金利(実質年率) | 審査時間 | 融資時間 | 借入限度額 | 遅延損害金 | 無利息期間 | Webで完結 |

|---|---|---|---|---|---|---|---|

| 18歳以上の安定した収入と返済能力を有する人 | 年3.0~18.0%※ | 最短30分 | 最短60分 | 800万円 | 年20.0% | 初回契約日の翌日から30日間 | 可能 |

レイクなら5万円まで最大180日間無利息で利用できる

レイクの最大の特徴は、無利息期間を選べることです。5万円までの借り入れであれば、180日間無利息で利用できます。

- 3つの無利息期間を選べる

- 借入額5万円まで180日間無利息は業界最長

- Web完結可能、最短25分で融資を受けられる

- アプリを利用するとカードレスで借入可能

180日間の無利息は他社の無利息期間と比較しても長めであり、5万円や10万円程度の借入時に大幅に利息額を軽減できます。

例えば10万円を年18.0%で借り入れ、毎月最低返済額のみを返済する場合、180日無利息利用時の利息額は年14.1%で借り入れした場合と同等です。

| 無利息期間 | 利用条件 |

|---|---|

| 30日間無利息 | Web以外ではじめての申し込み 契約極度額が1~500万円の人 |

| 60日間無利息 | Webからはじめての申し込み 契約金額が1~200万円の人 |

| 180日間無利息 | はじめての申し込み 借入金額の5万円まで |

一方で借入金額が15万円以上かつ毎月最低返済額のみを返済する場合は、60日間無利息を利用することで、より支払う利息を軽減できます。

どの無利息を利用すればよいのか、迷った場合は借り入れする金額や返済回数から選びましょう。

| 返済回数 | 借入金額5万円 | 借入金額10万円 | 借入金額20万円以上 |

|---|---|---|---|

| 1回 | 両方同じ | 60日 | 60日 |

| 3回 | 180日 | 60日 | 60日 |

| 6回 | 180日 | 180日 | 60日 |

| 12回 | 180日 | 180日 | 60日 |

| 24回 | - | 180日 | 60日 |

参照元:レイク公式サイト お借入れ診断

※借入額5万円まで180日間無料

※無利息期間は初回契約日の翌日から適用

※2つの無利息期間は選べません

※契約極度額が200万円超の人は30日無利息期間のみ利用可能

レイクはWebから申し込むことで、来店不要かつ最短25分で融資を受けられます。

申込時にWeb完結(郵送なし)を選び、公式アプリであるe-アルサをダウンロードすると、ローンカードを発行せずに借り入れも可能です。

契約完了後はe-アルサからの手続きのみで、スマホATMや口座振替ですぐにお金を借りられるため、誰にもバレずに利用したい人にもぴったりです。

とにかく利息を払いたくなかったので、無利息で借りられる期間の長いレイクを選びました。私の場合、2ヶ月後にボーナスが入る予定だったため、60日間無利息を利用しました。借りたお金は無利息期間内で一括返済しましたが、本当に利息0円で借りることができて大変満足しています。

最短60分で借りられるとのことでレイクを利用しましたが、借りるまで3時間ほどかかりました。お金自体は借りることができましたが、急ぎで借りたかったので残念でした。

| 申込条件 | 金利(実質年率) | 審査時間 | 融資時間 | 借入限度額 | 遅延損害金 | 無利息期間 | Webで完結 |

|---|---|---|---|---|---|---|---|

| 満20~70歳で安定した収入のある人 (パート・アルバイトで収入のある人も可) 国内居住の人、日本永住権を取得されている人 | 年4.5~18.0% | 最短15秒 | 最短25分 21時(日曜日は18時)までの契約手続き完了(審査・必要書類の確認含む)で、当日中に振込可能。一部金融機関、メンテナンス時間除く | 500万円 | 年20.0% | 契約日の翌日から ・60日間(WEB申込限定) ・180日間(借入額5万円まで) ・30日間 | 可能 |

SMBCモビットはWEB完結であれば原則在籍確認の電話なしで利用可能

- モビットカード(ローンカード)があれば三井住友銀行ATM手数料無料

- WEB完結であれば原則在籍確認の電話連絡なし

- 返済でTポイントが貯まる

- アプリの利用でスマホATM取引が可能

※アルバイト、パート、自営業の人も利用可能、収入が年金のみの人は申し込みできません。

SMBCモビットのWEB完結で申し込みできる人は、以下すべての条件を満たす人に限られます。

- 三井住友銀行、三菱UFJ銀行、みずほ銀行、ゆうちょ銀行のいずれかの口座がある

- 全国健康保険協会(社会保険証)、組合保険証がある

WEB完結申込とはWeb上ですべての手続きが完了する申込方法のことであり、来店も不要、スマートフォンやパソコンのみで申し込みから借り入れまで完了します。

WEB完結で申し込みした場合は原則勤務先へ在籍確認の電話連絡は入らない上に、自宅に届く郵送物もないため、周囲の人たちにカードローンの利用がバレにくい利点があります。

上記条件を満たしていない場合は通常のWEB申込となり、モビットカードが発行されます。

モビットカードは郵送、もしくは三井住友銀行内に設置されているローン契約機でも受け取れます。

モビットカードがあれば三井住友銀行ATMの利用手数料は無料

SMBCモビットに契約した後は、提携ATMやスマホATM取引、口座振替などでお金を借ります。

通常提携ATMやスマホATM取引でお金を借りる際には手数料がかかりますが、モビットカードを持っている人に限り、三井住友銀行ATMは手数料無料で利用できます。

三井住友銀行ATMの営業時間は店舗によって異なりますが、24時間利用できる店舗も多いため、仕事帰りや土日祝日の借り入れでも手数料を気にする必要はありません。

返済でTポイントが貯まる

SMBCモビットは、カードローンを利用しながらTポイントを貯められます。

具体的には、返済額のうち利息分200円につき1ポイント付与されるのです。

Tポイントを貯める方法は、申込方法により異なります。

- カード申込での申込みの場合は、契約の際に「モビットカード(Tカード機能付き)」を選ぶ

- WEB完結申込の場合は、契約の際に「Tポイントサービスを利用する」を選び、契約手続き完了後に会員専用サービス「Myモビ」からTポイントの利用手続きをおこなう

Tポイントは、1ポイント1円として返済にも使えます。

返済として利用したい場合はTポイントの利用手続き完了後、Myモビの専用画面から手続きしましょう。

会社に電話がかかってくるのが嫌だったのでSMBCモビットのWEB完結を利用しました。SMBCモビットの指示どおり必要書類を提出、スムーズに借りることができました。

WEB完結で申し込みしたかったのですが、利用できなかったため普通にWEB申し込みしました。在籍確認の電話は会社にかかってきた時、電話に出た事務員にどちら様ですか?と聞かれた時に答えてくれなかったため、その後、事務員さんに「あの電話は誰なの?」としつこく聞かれて困りました。

| 申込条件 | 金利(実質年率) | 審査時間 | 融資時間 | 借入限度額 | 遅延損害金 | 無利息期間 | Webで完結 |

|---|---|---|---|---|---|---|---|

| 満20~74歳で安定した定期収入のある人※ 当社基準を満たす人 | 年3.0~18.0% | 最短30分 申し込みの曜日、時間帯によっては翌日以降の取り扱いとなる場合あり | 最短即日 | 800万円 | 年20.0% | なし | 可能 |

楽天銀行スーパーローンは楽天会員なら利用したいカードローン

- 楽天銀行の口座不要

- 楽天ポイントがもらえる

- 楽天会員は審査優遇の可能性

- 借入時はATMの手数料無料

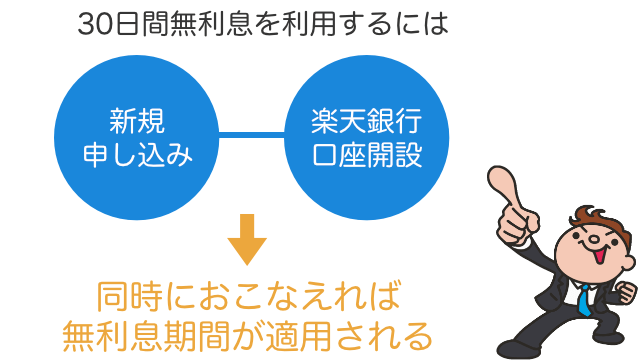

- 口座開設と同時申込で30日間の無利息期間が適用

楽天銀行スーパーローンは楽天会員であれば、さまざまな利点があるカードローンです。

楽天会員の会員ランクによって、審査が優遇される可能性があります。

さらに楽天銀行スーパーローンを申し込み、利用することで楽天ポイントがもらえます。

楽天銀行スーパーローンは、以下のATMであれば手数料無料でお金を借りられます。

- ローソン銀行

- セブン銀行

- イーネット

- イオン銀行

- 三井住友銀行など

上記ATMであれば、借り入れのみならず繰り上げ返済も手数料無料です。

口座未開設の人は口座開設と同時申込で30日間無利息が適用

楽天銀行スーパーローンは、楽天銀行の口座開設不要で申し込みできます。

楽天銀行の口座を開設していない人は、楽天銀行スーパーローンと口座開設の同時申込をしてください。

なぜなら、口座開設と同時申込で30日間の無利息期間が適用されるためです。

10万円を上限金利の年14.5%で借り入れ毎月最低返済額のみを返済、30日間の無利息期間が適用された場合の利息総額は、年14.0%で借り入れした場合と同等です。

30日間無利息を利用することで、より利息額を軽減できるため、楽天銀行の口座がない場合は一緒に口座も開設しましょう。

普段から楽天市場を利用しているので、申し込みで楽天スーパーポイントがもらえると聞き申し込みしました。楽天会員は審査が優遇されるともあり、私はプラチナ会員。審査に落とされることはないと思っていました。結果、希望額を無事借りることもできましたし後日、きちんと楽天スーパーポイントも付与されていました。それと申し込み時も楽天会員のデータがそのまま引き継がれるので楽に申し込みできました。楽天会員さんには何かと利用しやすいカードローンです。

今回、申し込み時には100万円の限度額で希望しましたが審査に落ちて借りることができませんでした。審査結果はメールで届きましたが、あっさりしたものでした。楽天会員は審査優遇されるとありましたが、私はプラチナ会員であるのにも関わらず審査に落とされました。期待を抱かせるような案内はしてほしくないですね。

| 申込条件 | 金利(実質年率) | 審査時間 | 融資時間 | 借入限度額 | 損害遅延金 | 無利息期間 | Webで完結 |

|---|---|---|---|---|---|---|---|

| 満20歳以上62歳未満 パート、アルバイト、専業主婦の人は60歳以下 日本国内に居住している人 外国籍の人は永住権または特別永住権を持っている人、お勤めの人、定期収入のある人、 楽天カード株式会社またはSMBCファイナンシャルサービス株式会社の保証を受けることができる人 | 年1.9~14.5% | 最短2~3営業日 | 最短2~3営業日 | 10~800万円 | 年19.9% | 30日間(口座開設と同時申し込みで) | 可能 |

三井住友銀行カードローンは口座があればキャッシュカードで借りられる

- Webから24時間いつでも申し込みできる

- 三井住友銀行の普通預金口座がなくても申込可能

- 三井住友銀行の普通預金口座があればキャッシュカードで借り入れできる

- 三井住友銀行ATMや提携コンビニATMの手数料無料

※1 申込完了後の確認事項や、本人確認書類の提出状況によっては異なる場合があります。

※2 普通預金口座がない場合でも、本人確認をオンラインでされた場合WEB完結が可能です。ただし、契約後にローン専用カード等が自宅に郵送されてるため、郵送物が困る場合はローン契約機でローン専用カード等を受け取りましょう。

三井住友銀行カードローンはWebから24時間いつでも申込可能で、申込時に三井住友銀行の普通預金口座を開設する必要もありません。

さらに三井住友銀行の口座がある人は、契約後すぐに手持ちのキャッシュカードでお金を借りられます。

契約は最短で申し込みの翌営業日※に完了するため、三井住友銀行の普通預金口座をお持ちであれば、三井住友銀行カードローンに申し込みしましょう。

提携コンビニATMの手数料が無料

三井住友銀行カードローンは、三井住友銀行ATMに加え、以下の提携コンビニATMも手数料が無料です。

- 三井住友銀行ATM

- イーネット

- ゆうちょATM

- セブン銀行

- ローソン銀行など

上記のATMであれば利用料や時間外手数料がかからないため、仕事帰りや土日祝日に借り入れする場合でも、手数料を気にすることなく利用できます。

ただし、ゆうちょ銀行や提携金融機関ATMでは、キャッシュカードで借り入れできません※。

普段から給与振り込みや支払いなどで三井住友銀行を利用しており、引き落としなども管理しやすい同行のカードローンを利用しました。50万円ほど借りることができればよいと考えていましたが結果的に100万円までの限度額で契約できました。金利も10%となぜか好条件で契約できました。普段から利用しているためなのかわかりませんが期待以上に借りることができてよかったです。

今回、初めてカードローンに申し込みしました。自宅近くにATMのあるため、借り入れや返済もしやすくメガバンクのカードローンという安心感から申し込みをしましたが借りることができませんでした。アルバイトの同僚は借りることができたと聞いたので、なぜ私が審査に落ちてしまったのかわかりません。仕方がないのでその場で申し込めるプロミスでお金を借りました。

| 申込条件 | 金利(実質年率) | 審査時間 | 融資時間 | 借入限度額 | 遅延損害金利率 | 無利息期間 | Webで完結 |

|---|---|---|---|---|---|---|---|

| 満20歳以上69歳以下の人で原則安定した収入のある人 三井住友銀行指定の保証会社 (SMBCコンシューマーファイナンス株式会社)の保証を受けられる人 | 年1.5~14.5% | 最短翌営業日※1 | 最短翌営業日※1 | 10~800万円 | 年19.94% | なし | 可能※2 |

三菱UFJ銀行バンクイックはテレビ窓口の利用で最短翌日に借入可能

- 三菱UFJ銀行の口座開設不要

- Webから24時間申込可能

- 土日も審査がおこなわれている

- 口座開設済みの人はローンカード受取前でも融資を受けられる

- Web申込をしテレビ窓口でカードを受け取れば最短翌日に借入可能

三菱UFJ銀行バンクイックは、Webから24時間いつでも申し込みできます。

申し込みをする際に、三菱UFJ銀行の口座開設をする必要もありません。

平日のみならず土日祝日も審査がおこなわれており、最短で申し込みした翌日には契約が完了します。

すでに三菱UFJ銀行の口座を開設している人は契約完了後、振り込みで融資を受けられます。

振込融資を希望する人は、契約完了メールが届いたあと専用フリーダイヤル 0120-959-555に電話をかけて、振込融資を希望する旨を伝えましょう。

フリーダイヤルの営業時間※内に手続きできれば、即日中に入金が確認できます。

口座未開設の人が最短翌日に融資を受けるにはテレビ窓口への来店必須

三菱UFJ銀行の口座を開設していない人は、ローンカードを受け取らない限り融資を受けられません。

口座未開設かつ最短翌日に融資を受けたい人は、契約完了後、三菱UFJ銀行の支店内に設置されているテレビ窓口へ来店しましょう。

テレビ窓口への来店から約20分でローンカードが発行され、その後三菱UFJ銀行ATMやコンビニATMなどでお金を借りられます。

テレビ窓口は土日祝日も利用できるため、休日に申し込みした場合でも、申し込みから最短2日で利用できます。

| 曜日 | テレビ窓口の営業時間 |

|---|---|

| 平日 | 9時~20時 |

| 土曜日 | 10時~18時 |

| 日曜日 | 10時~17時 |

テレビ窓口に来店できない場合は、契約完了から1週間~10日後にローンカードが自宅に届けられます。

ローンカード受取後でないとお金を借りられないため、急ぎの場合はテレビ窓口へ来店しましょう。

通勤途中にある銀行なので返済もしやすいと考え、バンクイックに申し込みしました。カード発行もテレビ窓口と呼ばれる契約機からできたため仕事帰りに立ち寄り、カードを発行しました。申し込みから中二日で審査結果がきたため3日目には借りることができました。

消費者金融から30万円ほど借りていたのですが、より金利の低いバンクイックで借り換えをと思い申し込みしましたが、希望額は借りれませんでした。10万円だけを消費者金融の返済に充てましたが返済先が2箇所になってしまい面倒が増えてしまいました。

| 申込条件 | 金利(実質年率) | 審査時間 | 融資時間 | 借入限度額 | 遅延損害金 | 無利息期間 | Webで完結 |

|---|---|---|---|---|---|---|---|

| 満20歳以上65歳未満の国内に居住する人で、 個人保証会社アコム(株)の保証を受けられる人 原則安定した収入がある人 永住許可を受けている外国人の人 | 年1.8~14.6% | 最短翌営業日 | 最短翌営業日 | 10~500万円 | 保証会社の保証料を含む 年率により1年を365日とし、日割で計算 | なし | 契約まで |

オリックスVIPローンカードはグループ会社の優待サービスが受けられる

- 平日14時頃までの申し込みで最短即日融資可能

- オリックスグループの優待サービスが受けられる

- 三井住友銀行ATMとゆうちょ銀行ATMは手数料無料で借り入れできる

- 借入額が5万円以上の場合は、どのATMを利用しても手数料無料

オリックスVIPIローンカードは、平日14時頃までの申し込みで即日中にお金を借りられます。

申し込みから契約までWebで完了し、ローンカードを受け取る前※でも振り込みでお金を借りられるため、急ぎの人にも便利です。

さらにオリックスVIPIローンカードは、オリックスグループが展開するレンタカーサービスやホテルを低価格で利用できる優待サービスも付帯します。

三井住友銀行とゆうちょ銀行ATMは手数料無料、5万円以上の借入時も手数料無料

オリックスVIPローンカードを使って提携ATMなどでお金を借りる際は通常手数料がかかりますが、三井住友銀行ATMとゆうちょ銀行ATMで借り入れする際の手数料は無料です。

さらに三井住友銀行ATMとゆうちょ銀行ATM以外を利用する場合でも、借入額が5万円以上である場合は、手数料無料でお金を借りられます。

三井住友銀行ATMとゆうちょ銀行ATM以外を利用する場合の手数料は、以下のとおりです。

| 借入額 | 手数料 |

|---|---|

| 1万円以下 | 110円(税込) |

| 1万円超え5万円未満 | 220円(税込) |

| 5万円以上 | 無料 |

手数料を支払いたくない人は、三井住友銀行やゆうちょ銀行のATMを利用する、または5万円以上を借りるなど工夫しましょう。

お金を借りるのであれば優待サービスに魅力があるオリックスを利用しました。私は仕事上、ホテルもよく利用するため、優待サービスをフル活用できています。お金を借りる以外にもこういった魅力があるのは大切ですね。カードローンは返済さえすれば、また借りることができるので出先で急な出費があった際に重宝しています。

10万円ほど借り入れを希望、優待サービスもあるオリックスVIPローンカードに申し込みしましたが審査で落とされました。銀行は年収が関係ないものの審査が厳しいとは聞いていましたがパートで扶養家族の方の場合、なかなか審査に通らないかもしれません。

| 申込条件 | 金利(実質年率) | 審査時間 | 融資時間 | 借入限度額 | 遅延損害金 | 無利息期間 | Webで完結 |

|---|---|---|---|---|---|---|---|

| 満20~69歳の人で毎月定期収入のある人 日本国内に居住する人 | 年1.7~17.8% | 最短60分 | 最短即日 | 30~800万円 | 年19.9% | なし | 可能 |

イオン銀行カードローンは口座開設不要で初回のみ振込融資を受けられる

- Webから24時間いつでも申込可能

- イオン銀行の口座開設不要

- ローンカード到着前に振込融資で借入可能

- 残高不足で引き落としできない場合は自動で融資してもらえる

イオン銀行カードローンは申込時にイオン銀行の口座を開設する必要はなく、Webからの手続きのみで契約が完了します。

イオン銀行カードローンの借り入れは、申し込みから最短5日後に届けられるローンカードを使っておこないます。

つまり、最短でも申し込みから5日後でないと融資を受けられないということです。

しかし、ローンカード到着前でも、初回のみ振り込みで融資を受けられます。

急ぎの場合は、審査完了のお知らせメールに記載されている専用マイページから、借り入れの手続きをしましょう。

ただしイオン銀行口座以外を振込先とする場合は、以下いずれか小さい金額のみ融資を受けられます。

- 借入限度額

- 50万円

例えば口座未開設の人がイオン銀行カードローンに申し込みをし、借入限度額が100万円に設定された場合、初回振込時に融資を受けられるのは50万円のみです。

50万円以上の借り入れを希望する人で、かつ1日でも早く融資を受けたい人は、イオン銀行の普通預金口座を振込先に指定しましょう。

残高不足で引き落としできない時は自動で融資してもらえる

返済用口座としてイオン銀行の普通預金口座を設定している人は、残高不足で公共料金やクレジットカードなどの引き落としができない場合、自動で融資してもらえます。

ただし、残高不足が下記に該当する場合は、自動融資の対象外です。

- 積立式定期預金・投信自動積立への自動振替

- イオン銀行ローンの元金返済および利息支払

- WAON(電子マネー)へのオートチャージ

- イオンクレジットサービス(株)の引き落とし

万が一に備えて自動融資の設定を希望する人は、カードローン自動融資設定変更依頼書に必要事項を記入した上で、イオン銀行宛に郵送しましょう。

普段からイオンはよく利用していますのでイオン銀行の存在は知っていました。買い物でよく利用するWAONもわざわざチャージせずに使えるオートチャージは便利ですね。

自宅の近くにイオンがあるため、返済もしやすいこちらのカードローンを利用しました。WAONのオートチャージは確かに便利なのですがカードローンの限度額まで利用してしまいました。きちんとお金の管理をしておかないと思わぬ借金を抱えてしまうので注意しましょう。

| 申込条件 | 金利(実質年率) | 審査時間 | 融資時間 | 借入限度額 | 遅延損害金 | 無利息期間 | Webで完結 |

|---|---|---|---|---|---|---|---|

| 日本国内に居住している人 外国籍の人は永住許可を受けている人 年齢が満20歳以上満65歳未満の人 本人に安定かつ継続した収入の見込める人 イオンクレジットサービス(株)、 またはオリックス・クレジット(株)の保証を受けられる人 | 年3.8%~13.8% | 最短翌日 | 審査完了後、5日程度でカード発送 | 10万円~800万円 | 年14.5% | なし | 可能 |

みずほ銀行カードローンは住宅ローンと併用で年13.5%未満で利用できる

- 上限金利は年14.0%と他行より低め

- みずほ銀行で住宅ローンを組んでいる人は0.5%金利引き下げ

- 残高不足で引き落としできない場合は自動で融資してもらえる

- みずほ銀行の口座開設必須

みずほ銀行カードローンの上限金利は年14.0%と、他行よりも低めに設定されています。

例えば10万円を借り入れ毎月2,000円を返済する場合、年14.5%の銀行カードローンより586円利息総額を軽減できます。

さらにみずほ銀行の住宅ローンを利用しており、次の条件を満たす人は、通常金利よりも0.5%金利が引き下げられます。

- みずほ銀行カードローンの契約店で住宅ローンを利用している

- フラット35を利用している場合、店舗で申し込みの申し出があり、みずほ銀行が住宅金融支援機構からのお客様情報の提供を受けることに同意できる

年0.5%の金利引き下げが適用された場合の適用金利は、年1.5~13.5%です。

みずほ銀行で住宅ローンを組んでいる人が10万円を借り入れ、毎月2,000円を返済する場合、上限金利が適用されても年14.5%の銀行より3,973円利息を抑えられます。

残高不足で引き落としできない場合は自動で融資してもらえる

イオン銀行カードローン同様、みずほ銀行カードローンも口座が残高不足になった場合、自動で融資してもらえます。

例えば口座の残高不足が原因でクレジットカードや公共料金の引き落としができない場合に、不足分を自動で融資してもらえるため、入金し忘れによる滞納を未然に防げます。

ただし、自動融資を利用するには、カードローンの申し込みとは別にスイングサービスの申し込みが必要です。

自動融資を希望する人はみずほ銀行窓口へ来店、またはみずほ銀行カードローン専用ダイヤル 0120–324–555に電話をかけて申し込みしましょう。

みずほ銀行カードローンを利用するには、みずほ銀行の普通預金口座を開設する必要があります。

みずほ銀行の普通預金口座を開設していない人は、カードローンと口座開設の同時申込をしましょう。

みずほ銀行カードローンは申し込みから最短2日で契約が完了し、契約完了後はキャッシュカードを使ってお金を借ります。

いろいろ銀行カードローンをチェックしたところ金利条件が良いこととメガバンクのカードローンという安心から利用しました。審査完了から借り入れするまで3日程度でした。できるだけ早く借りることができればと思っていましたが予想していたよりも早く借りることができてよかったです。WEBで手続きも済ますことができたのも便利でした。

金利に魅力を感じましたが口座がある方でなければちょっと使いにくいカードローンかもしれません。口座開設は窓口までいきましたが待ち時間もあるなど口座なしでも利用できる他の銀行カードローンを利用すればよかったと思います。

| 申込条件 | 金利(実質年率) | 審査時間 | 融資時間 | 借入限度額 | 遅延損害金 | 無利息期間 | Webで完結 |

|---|---|---|---|---|---|---|---|

| 年齢が満20歳以上66歳未満の人 安定かつ継続した収入の見込める人 保証会社の保証を受けられる人 永住許可を受けている外国人の人 | 年2.0~14.0% | 最短翌営業日 | 最短翌営業日 | 10~800万円 | 年19.9% | なし | 可能 |

JCB CARD LOAN FAITHは年12.5%以下で利用できる

- 上限金利は年12.5%と低め

- 平日の申し込みであれば最短即日融資が可能

- 5万円までの借り入れであれば年5.0%で1回払いが可能

- パートやアルバイト、専業主婦(主夫)の人は申し込みできない

※個人事業主、専業主婦、学生、パート、アルバイト不可

※借入残高が年収の1/3を超えている人は不可

JCB CARD LOAN FAITHの上限金利は年12.5%と、銀行カードローン並みの金利で利用できます。

手続きはWeb上ですべて完結するため、申し込みの際に来店する必要はありません。

通常はローンカードが自宅に届いたあとに融資を受けますが、申込時に借入予約サービスの申し込みをしておくと、銀行口座への振り込みで融資を受けられます。

JCB CARD LOAN FAITHは平日に申し込みをした場合に限り、最短即日中に審査結果が通知されます。

つまり平日に申し込みをし、申込時に借入予約サービスの申し込みをしておけば、即日中にお金を借りられるということです。

ただし、平日の14時30分以降に契約が完了した場合、借入金の入金は翌営業日にならないと確認できません。

即日中に利用したい人は、平日の14時30分までに契約が完了できるよう、時間に余裕を持って申し込みしましょう。

JCB CARD LOAN FAITHは5万円までの借り入れであれば、クレジットカードのキャッシングを利用するように、1回払いで利用できます。

さらに5万円までの借り入れを1回払いで返済する場合、年5.0%の金利が適用されるため、通常よりも利息を減らすことが可能です。

パートやアルバイト、専業主婦(主夫)の人は申し込みできない

カードローンは本人、または配偶者に安定した収入が認められないと利用できません。

安定した収入といっても公務員や正社員である必要はなく、多くの場合は一定の収入があるアルバイトやパートの人も利用が認められます。

しかし、JCB CARD LOAN FAITHはパートやアルバイト、専業主婦(主夫)の人は申し込みできません。

高い金利でも年12%と私が知る限りでもっとも低い金利で借りられますしJCBブランドのカードローンとのことで申し込みました。審査が完了して借り入れできるようになるまで5日程度かかったので急ぎの方には向かないかもしれません。しかし、手続き完了後はすぐに振込融資してくれました。気にしていた金利も10%で利用できたので満足しています。

急ぎで借り入れしたかったのですがカードローンとしてのスペックも高くてお得に借りられると思い申し込みしました。50万円ほど借りたかったのですが限度額は10万円とかなり少なくてがっかりしました。また審査結果が出るまで土日を挟んだとはいえ10日ほどかかりました。予想していたよりも遅かったことや希望する額が借りられなかったため不満は残ります。

| 申込条件 | 金利(実質年率) | 審査時間 | 融資時間 | 借入限度額 | 遅延損害金 | 無利息期間 | Webで完結 |

|---|---|---|---|---|---|---|---|

| 20歳以上58歳以下の人 本人がお勤めで毎月安定した収入がある人※ | 年4.4~12.5% | 最短即日 | 最短即日 | ~500万円 | 年20.0% | なし | 可能 |

auじぶん銀行カードローンは他社借入がある人向け

- 他社からauじぶん銀行カードローンへの借り換えで年12.5%で利用可能

- auじぶん銀行の口座開設不要

- 振り込みでお金を借りる場合は最短翌日に融資を受けられる

- 提携銀行、コンビニATM手数料無料で利用可能

※自営、パート、アルバイトを含む

他社借入がある人は、auじぶん銀行カードローンの借り換えコースに申し込みすることで、年0.98~12.5%の金利で利用できる※可能性があります。

借り換えコースに申し込みをする際は、au IDの登録が必須です。

au ID未登録の人は、au公式サイトからau IDを登録した上で、auじぶん銀行の公式サイトからカードローンの申し込みをしましょう。

auじぶん銀行カードローンはauじぶん銀行の口座開設不要であり、24時間いつでもWebから申し込みできます。

最短翌日に振り込みで融資を受けられる

auじぶん銀行カードローンは、申し込みから最短2日後には契約が完了します。

通常は本審査結果通知から約1週間後に届けられるローンカードを使ってお金を借りますが、急ぎの場合は契約完了後すぐに振り込みで融資を受けられます。

契約後すぐにお金を借りたい人は、契約完了後にじぶんローン会員ページにログインし、振込融資を受ける手続きをしましょう。

auじぶん銀行カードローンでお金を借りる際は、提携銀行ATMやコンビニATMを利用しますが、いつでも手数料無料で利用できます。

手数料無料で利用できるATMは、以下のとおりです。

- 三菱UFJ銀行

- セブン銀行

- ローソン銀行

- イーネット

- ゆうちょ銀行

auユーザーなのでこちらを利用しました。審査も申し込みした日の翌日に連絡があり、借り入れまで2日とスムーズでした。返済について相談した際も親切な対応をしてくれるなど、サービスもしっかりしているあたりも好印象でした。

auユーザーなら審査に落ちないと思っていましたが、申し込むも借りることができませんでした。審査に落ちた口コミを見ない中で落ちてしまったので、ショックでした。

| 申込条件 | 金利(実質年率) | 審査時間 | 融資時間 | 借入限度額 | 損害遅延金 | 無利息期間 | Webで完結 |

|---|---|---|---|---|---|---|---|

| 満20歳以上70歳未満の人安定継続した収入のある人※ 保証会社であるアコム(株)の保証を受けられる人 外国籍の人は永住許可を受けている場合に対象 | 通常:年1.48~17.5% カードローンau限定割 誰でもコース:年1.38~17.4% カードローンau限定割 借り換えコース:年0.98~12.5% | 最短翌営業日 | 最短翌営業日 | 10~800万円 | 年18.0% | なし | 可能 |

オリックス銀行カードローンは限度額100万円以上で補償特約が付帯

- 借入限度額が100万円以上の場合、保障特約付きプランBrightへ加入可能

- 保障特約を付帯した場合でも保険料は無料で金利も上乗せなし

- オリックス銀行の口座開設不要

- 提携ATMの手数料無料

オリックス銀行カードローンの特徴は、借入限度額が100万円以上の場合、保障特約付きプランBrightへ加入できることです。

保障特約(Bright)の加入条件

- 申込時に告知、確認事項に同意したうえでBrightへの加入を選択すること

- 成約時の借入限度額が100万円以上であること

保障特約付きプランを選んでも、カードローンの金利上乗せはなし、保険料はオリックス銀行負担で利用できます。

万が一借入期間中に死亡や高度障害またはガンと診断された場合は、未返済残高と同額の保険金が支払われ、残債務の弁済がおこなわれます。

つまり、診断確定後は1円も返済する必要がなくなるということです。

全国10万台以上の提携ATMが手数料無料

オリックス銀行カードローンの場合、全国10万台以上の提携ATMが手数料無料で利用できるだけでなく、原則24時間365日いつでも借り入れできます。

- セブン銀行ATM

- E-net

- ローソン銀行ATM

- イオン銀行ATMなど

提携ATMは無料で利用できるため、深夜や土日祝日に急にお金が必要になった場合でも、手数料を気にすることなくお金を借りられます。

契約社員ですので、審査に落ちるかな?と思い、申し込みしましたが無事、審査に通りました。限度額も思っていたよりも多くて助かりました(働ける日数が最近バラバラですので)。おかげでもしもの時でも、なんとか生活をやりくりできそうです。審査結果、契約も3日で終わったので、銀行のカードローンとしては早いのではないでしょうか。

他、2社ほどから借り入れしています(合わせて50万円ほど)が、取引先からの支払いが滞り、生活費や諸々の支払いが厳しいので、急遽借りようと思いましたが、借りられませんでした。金利が高めなので借りられると甘く考えていました。

| 申込条件 | 金利(実質年率) | 審査時間 | 融資時間 | 借入限度額 | 遅延損害金 | 無利息期間 | Webで完結 |

|---|---|---|---|---|---|---|---|

| 満20歳以上69歳未満の人 原則、毎月安定した収入のある人 日本国内に在住の人(外国籍の人は、永住者または特別永住者の人) オリックス・クレジット株式会社または新生フィナンシャル株式会社の保証が受けられる人 | 年1.7~17.8% | 約1週間 | 約1週間 | 10~800万円 | 借入残高に対し借入利率+年2.1% | なし | 可能 |

三井住友カードのカードローンは利用実績や年数に応じて金利を引き下げられる

- 上限金利は年15.0%と銀行カードローン並み

- 利用実績に応じて毎年0.3%、最大1.2%金利が下がる

- 9時~19時30分の申し込みで最短5分で融資可能

三井住友カード カードローンは、以下いずれかのタイプで申し込みできます。

| 申込タイプ | 金利 | 申込可能時間 | 最短融資時間 | 郵送物なし | 借り入れ方法 |

|---|---|---|---|---|---|

| 振込専用タイプ | 年1.5~14.4% | 9時~19時30分※ ※土日祝日も含む | 最短5分 | ○ | 銀行口座への振り込み |

| 通常発行タイプ | 年1.5~15.0% | 24時間 | 最短1週間~10日 | △※ | 銀行口座への振り込み ローンカードを使った借り入れ |

上限金利は年15.0%と銀行カードローン並みの金利が設定されていますが、より低金利に利用するには、上限金利が年14.4%の振込専用タイプへの申し込みが必須です。

さらに1年間毎月遅延なく返済をした場合は、翌年度から年0.3%金利が引き下げられます。

金利引き下げ幅は最大1.2%で、4年間遅延なく返済できた場合、年13.8%以下で利用できます。

振込専用タイプは9時~19時30分に申し込みが完了すると最短5分で利用できる

三井住友カード カードローンの振込専用タイプであれば、申し込みから最短5分で利用できます。

少しでも早く利用したい人は、9時~19時30分に三井住友カード カードローンの公式サイトから申し込みしましょう。

ただし、振込専用タイプに申し込みし最短5分で融資を受けるには、9時~19時30分に申し込みが完了しないといけません。

即日中に融資を受けたい人は、時間に余裕を持って申し込みしましょう。

審査結果が通知されたあとは、Vpassに登録する必要があります。

三井住友カード会員のためのインターネットサービスのことであり、ログインするとカード情報を確認できる他、各種申し込みが可能です。

Vpass登録後、借り入れの手続きをするとお金が銀行口座へ振り込まれます。

1分でも早く融資を受けたい人で、かつ低金利で利用したい人は、三井住友カード カードローンの振込専用タイプに申し込みしましょう。

普段から三井住友のクレジットカードを利用していますが、カードのキャッシングよりも金利が低いこちらのローンに申し込みしました。利用実績、信頼されているためか、無事借り入れできましたし、限度額も予想以上に多く、利用してよかったです。WEBで全て手続きも完了しますし、振り込みで融資してくれるため、使い勝手が良いのも気に入っています。

年々、金利が下がるという情報を見て、少しでも金利が低いところで借りたかった自分にはここだ、と思い、申し込みしましたが、審査で落ちてしまいました。今は他から借りていませんし、何か支払いが遅れたこともなかったので、まさか審査に落ちるとは思いませんでした。

| 申込条件 | 金利(実質年率) | 審査時間 | 融資時間 | 借入限度額 | 遅延損害金 | 無利息期間 | Webで完結 |

|---|---|---|---|---|---|---|---|

| 満20歳~69歳安定収入のある人(学生除く) | 振込専用タイプ:年1.5~14.4% 通常発行タイプ:年1.5~15.0% | 最短5分 | 最短5分 | ~900万円 | 年20.0% | なし | 可能 |

住信SBIネット銀行カードローンは年7.99%以下で利用できる可能性あり

- 審査結果によっては年7.99%以下の金利で利用できる可能性がある

- 所定の条件を満たした場合は、基準金利から最大年0.6%引き下げ

- ローンカード発行なし

- 住信SBIネット銀行の口座開設必須

住信SBIネット銀行カードローンは、審査結果によって以下いずれかのコースが適用されます。

| コース名 | 金利 | 借入限度額 |

|---|---|---|

| プレミアムコース | 年1.59~7.99% | 10~1200万円 |

| スタンダードコース | 年3.99~14.79% | 10~700万円 |

初回契約者でも審査結果次第ではプレミアムコースが適用され、年1.59~7.99%と好条件で借り入れできる可能性があります。

ただし、どちらのコースが適用されるのかは、審査結果が通知されるまでわかりません。

審査の結果スタンダードコースが適用された場合は、住信SBIネット銀行を積極的に利用して金利優遇を受けましょう。

住信SBIネット銀行の利用で最大年0.6%金利引き下げ

住信SBIネット銀行カードローンは、プレミアムコース、スタンダードコースともに所定の条件を満たせば最大年0.6%金利が引き下げられます。

| 条件 | 金利引き下げ率 |

|---|---|

| ミライノカード(JCB)を保有し、住信SBIネット銀行を引き落とし口座に設定している | 年0.1% |

| SBI証券の口座を保有、または住信SBIネット銀行の住宅ローンを利用している | 年0.5% |

| 上記の両方を満たしている人 | 年0.6% |

つまり、上記条件すべてに当てはまる人は、スタンダードコースが適用されても年14.19%以下で利用できるということです。

住信SBIネット銀行カードローンを低金利で利用したい人は、クレジットカードはミライノカードに変更する、SBI証券の口座を開設するなど工夫しましょう。

住信SBIネット銀行の口座開設必須、ローンカードは発行されない

住信SBIネット銀行カードローンを利用するには、住信SBIネット銀行の普通預金口座を開設する必要があります。

口座開設をしていない人は、住信SBIネット銀行の公式サイトから、カードローンと口座開設の同時申込をしましょう。

契約は申し込みから3~5営業日後に完了し、その後自宅にキャッシュカードが届けられます。

キャッシュカードが自宅に届いたあとは、キャッシュカードを使ってコンビニなどの提携ATMでお金を借りるか、パソコンやスマホから振込融資を受ける手続きをしましょう。

プレミアムコースでは借りられませんでしたが、スタンダードコースで借りることができました。ただ、スタンダードコースだと、他のカードローンのほうが金利が低い場合もあることを後で知りました。そこがちょっと残念でした。

いつも利用している銀行でしたので、特に理由なく利用しました。わかっていましたが、借りられた額は少なかったです。なぜか在籍確認はなかったのですが、実際に借りるまで10日かかりました。口座もあるのに、思ったよりも時間がかかりました。借りられただけマシと思うようにしていますが。

| 申込条件 | 金利(実質年率) | 審査時間 | 融資時間 | 借入限度額 | 遅延損害金 | 無利息期間 | Webで完結 |

|---|---|---|---|---|---|---|---|

| 満20歳以上満60歳以下の人 安定継続した収入があること 外国籍の人の場合、永住者であること 保証会社の保証が受けられること 住信SBIネット銀行の普通預金口座があること(同時申込可) | プレミアムコース:年1.59~7.99% スタンダートコース:年3.99~14.79% | 3~5営業日 | 3~5営業日 | プレミアムコース:10~1200万円 スタンダートコース:10~700万円 | 年14.6% | なし | 可能 |

ソニー銀行カードローンはローンカードを受け取る前でも振り込みで融資してくれる

- 上限金利は年13.8%と他行より低め

- ローンカード受取前に振込融資を受けられる

- 口座開設必須

- ローンカードは申し込みから約2週間後に自宅に届く

ソニー銀行カードローンの上限金利は年13.8%と、他行より低めの金利が設定されているため、利息を抑えられます。

例えば10万円を借り入れし毎月2,000円を返済する場合、年15.0%の銀行よりも4ヶ月早く完済できる上に、8,302円利息額を軽減できます。

ソニー銀行カードローンはソニー銀行の口座未開設の人に限り、ローンカードが自宅に届く前でも借入限度額の50%までであれば、振り込みで融資を受けられます。

振り込みで融資を受けたい場合は仮審査結果通知後、本審査の手続きをする際に初回振込サービスを利用するを選択し、振込先口座を登録しましょう。

振込先として、ソニー銀行以外の口座を指定することも可能です。

ソニー銀行カードローンの契約完了次第、事前に登録しておいた振込先にお金が入金されます。

口座開設済みの人は契約完了後すぐにお金を借りられる

すでにソニー銀行の口座を開設している人は、契約完了後Webからの手続きですぐにお金を借りられます。

借り入れできる金額に制限もなく、借入限度額の全額を借りることも可能です。

ただしカードローンの申し込みから契約完了まで数日~1週間程度かかるため、いずれの場合も即日融資を希望する人には不向きです。

ソニー銀行カードローンを利用するには、ソニー銀行の口座開設が必須であるため、口座を持っていない人はカードローンの申し込みと同時に口座を開設しましょう。

申し込みはソニー銀行の公式サイトから24時間いつでも手続き可能であり、契約が完了次第、ローンカードが自宅に届けられます※。

ローンカード、およびキャッシュカードが自宅に届くのは、申し込みから約2週間後です。

仕事でも使っているソニー銀行でしたが、個人の借り入れということで申し込みしました。初回は振り込みにて融資してくれるので、カードが届くのが遅くても(1週間はかかります)気になりませんでした。会社員の方に比べると信用は低く、借りられない可能性も考えていましたが、無事、借りることができてよかったです。

カードローン自体に不満はありませんが、返済額が低いことに甘え返済していると元金が減りません(私は返済額が少ないと単純に喜んでいましたが)。金利と返済額が少ないので喜んでいましたが、減っていない元金を見て愕然としました。毎月決められている返済額よりも多めに返済しないといけないことを教えてほしかったです。

| 申込条件 | 金利(実質年率) | 審査時間 | 融資時間 | 借入限度額 | 遅延損害金 | 無利息期間 | Webで完結 |

|---|---|---|---|---|---|---|---|

| ソニー銀行に円普通預金口座を持っている人(同時申込可能) 満20歳以上65歳未満の人で原則安定した収入がある人 日本国籍の人、もしくは、外国籍の人で永住権がある人 保証会社(アコム株式会社)の保証を受けられる人 | 年2.5~13.8% | 数日~1週間程度 | 数日~1週間程度 | 10~800万円 | 年利14.6%(約定返済日の翌日から計算されます) | なし | 可能 |

セブン銀行カードローンは口座開設の有無にかかわらず最短2日で利用可能

- 借入限度額は10万円~300万円までの9種類

- 金利は年12.0~15.0%で借入限度額によって異なる

- 口座開設必須

- 口座開設の有無にかかわらず最短2日で融資を受けられる

- セブン銀行ATMの手数料は無料

セブン銀行カードローンの借入限度額は10万円~300万円まで9種類あり、それぞれ適用金利が異なります。

| 借入限度額 | 適用金利 |

|---|---|

| 10万円・30万円・50万円 | 年15.0% |

| 70万円・100万円※ | 年14.0% |

| 150万円・200万円※ | 年13.0% |

| 250万円・300万円※ | 年12.0% |

申し込みする前から適用金利がわかるため、あらかじめ利息額を計算することで返済計画を立てられます。

セブン銀行カードローンを利用するには、セブン銀行の口座を開設する必要がありますが、口座開設の有無にかかわらず最短2日で利用できます。

利用を希望する人はセブン銀行の公式サイト、もしくはセブン銀行アプリから申し込みしましょう。

すでにセブン銀行の口座を開設している人は契約完了後、キャッシュカードを使ってセブン銀行ATMで融資を受けられます。

口座未開設の人は口座開設と同時にカードローンを申し込み、ローン契約後はセブン銀行ATMにてスマホATMで融資を受けましょう。

セブン銀行カードローン契約後は振り込み、またはセブン銀行ATMにてお金を借ります。

いずれの場合も、手数料無料でお金を借りられる上に、スマホATMを利用する場合も手数料は無料です。

最寄りにセブンイレブンがあれば24時間いつでも手数料を気にすることなく融資を受けられるため、深夜や早朝、休日に急にお金が必要になっても困りません。

家の近くにセブン-イレブンがあるので、使い勝手の良さそうなこのカードローンを利用しました。セブン銀行の口座はカードローン申し込みと同時に開設しましたが、難しいことはなく、スムーズに契約できました。セブン-イレブンがあれば、いつでも借り入れ、返済ができるため、私にとっては非常に使い勝手の良いカードローンでした。

借りられたのでよかったものの、セブン-イレブンがバイト先の近くであって、家の近くにはなく、バイトをやめてしまってから、使い勝手がいっぺんに悪くなりました。最寄りのセブン-イレブンは自転車で15分。ATMで増額して返済していたのですが、今は引き落としされる分で返済しているため、予定では完済しているはずが、いまだに返済しています(借り入れしてしまっているのもありますが)。

| 申込条件 | 金利(実質年率) | 審査時間 | 融資時間 | 借入限度額 | 遅延損害金 | 無利息期間 | Webで完結 |

|---|---|---|---|---|---|---|---|

| セブン銀行口座を持っている人 満20歳以上満70歳未満の人 一定の審査基準を満たし、保証会社(アコム株式会社)の保証を受けられる人 外国籍の人は永住者であること | 借入限度額10万円・30万円・50万円/年15.0% 借入限度額70万円・100万円/年14.0% 借入限度額150万円・200万円/年13.0% 借入限度額250万円・300万円/年12.0% | 最短翌日 | 最短翌日 | 極度10万円型・30万円型・50万円型・70万円型・100万円型・150万円型・200万円型・250万円型・300万円型 | なし | なし | 可能 |

カードローンをおすすめする4つのメリットを解説

お金を借りる方法はさまざまですが、カードローンをおすすめする理由には以下4つの利点があるためです。

- クレジットカードのキャッシング機能よりも低金利で借りられる

- 担保・保証人不要なため手続きが簡単で早く利用できる

- 資金の使い道は自由であるため生活費などの足しにできる

- お金が必要な時にすぐに何度でも借りられる

カードローンはお金が必要な時にすぐに借り入れできるため、急な冠婚葬祭などでお金がなくて困ったときに役立ちます。

資金使途は原則自由であるため、飲み会やデート資金が足りないときにも役立ちます。

さらに来店不要で申し込みできる上に、消費者金融の場合は早ければ即日融資も可能です。

契約さえ完了すれば原則24時間365日いつでもお金を借りられるため、深夜や早朝、土日祝日にお金が必要になっても困りません。

クレジットカードのキャッシング機能よりも低金利で借りられる

カードローンは、クレジットカードのキャッシング機能※を利用してお金を借りるよりも低い金利で利用できます。

以下表は、クレジットカードのキャッシング機能、およびカードローンの適用金利をまとめたものです。

| 借入先 | 金利 |

|---|---|

| クレジットカードのキャッシング機能 | 年15.0~18.0%程度 |

| 消費者金融・信販会社のカードローン | 年3.0~18.0%程度 |

| 銀行カードローン | 年1.8~14.5%程度 |

クレジットカードのキャッシングと消費者金融などのカードローンは、同程度の上限金利が設定されていますが、下限金利には大きな差があります。

消費者金融や信販会社のカードローンは、借入限度額が大きいほど適用金利が下がるため、まとまった金額の借り入れを考えている人にぴったりです。

さらに銀行カードローンは消費者金融や信販会社のカードローンよりも上限金利が低めに設定されているため、借入額が少ない場合でも低金利で利用できる場合があります。

担保・保証人不要なため手続きが簡単で早く利用できる

消費者金融や信販会社、銀行のカードローンは無担保ローンと呼ばれており、担保や保証人なしで利用できます。

カードローンへ申し込む際に必要な書類は、本人確認書類や収入証明書のみです。

必要書類の提出は、多くの場合スマートフォンで写真を撮って送信するだけで完了し、消費者金融の場合は早ければ即日中に融資を受けられます。

担保や保証人が必要なローンは提出書類が多く利用開始まで時間がかかる

担保や保証人が必要なローンは契約する際に担保となる資産や保証人が必要なため、手続きに時間がかかるだけでなく提出する書類も多くなります。

例えば三井住友トラスト・ローン&ファイナンスの不動産担保ローンは、申込時に提出する書類が多い上に、利用開始まで3週間程度かかります。

| 必要書類 | 審査時間 |

|---|---|

| 不動産の登記事項証明書 公図 地積測量図 建物図面 住民票の写し 本人確認書類 収入証明書類 | 仮審査:約2営業日後 本審査:仮審査結果の通知から10日~2週間前後 |

ご覧のとおり、担保や保証人が必要なローンは必要書類が多く手続きに時間がかかるため、急ぎの人には不向きです。

手続きはなるべく簡単で、かつ少しでも早くお金を借りたい人は、カードローンを利用しましょう。

資金の使い道は自由であるため生活費などの足しにできる

カードローンで借りたお金は、原則自由に使えます。

借り入れする際もなぜお金を借りるのか、お金が必要なのかなど、細かく理由を問われることもありません。

- 飲み会の費用が足りない

- 週末のデート資金が欲しい

- 急な冠婚葬祭でお金が足りない

- 生活費の足しにしたいなど

教育ローンや車のローンなどは資金使途が限られているため、生活費の足しにしたい場合などは利用できません。

急にお金が必要になった人や生活費が足りなくて困っている人は、資金使途が自由なカードローンを利用しましょう。

事業資金やギャンブルには使えない

カードローンの利用目的は原則自由ですが、以下の場合は審査に落ちる場合があります。

- 事業資金として借りたい

- ギャンブルに使いたい

- 投資資金として借りたい

- 他社ローンの返済に充てたいなど

事業資金やギャンブルを利用目的とする場合、審査に落ちる可能性がある旨は、プロミスの公式サイトにも記載があります。

事業費としての利用については禁止または制限があることを明記しています。また、ギャンブルや投資、他社への返済を利用目的としての申告は審査には通らない原因になります。

引用元:借入れの時に理由って聞かれる?審査への影響と言わない方がいい借入れ理由

事業資金を借りたい場合は、事業資金専用ローンの利用を検討しましょう。

お金が必要な時にすぐに何度でも借りられる

カードローンは一度契約すると、深夜や早朝、土日祝日でもすぐにお金を借りられます。

例えば、消費者金融アイフルの借入方法は以下のとおりで、いずれも土日祝日の借り入れに対応しています。

| 借入方法 | 土日祝日の借り入れ | 借入可能時間 |

|---|---|---|

| 銀行口座への振り込み | 可能 | 原則24時間365日 |

| スマホATM | 可能 | セブン銀行ATM ・平日:3時~翌日2時 ・土曜:3時~23時 ・日曜:7時~24時 ・祝日:3時~翌日2時 ローソン銀行ATM ・月曜:7時~23時 ・火曜~金曜:24時間 ・土曜:0時~23:50 ・日曜:7時~23:50 |

| アイフルATM | 可能 | 7時~23時 |

| 提携ATM | 可能 | ゆうちょ銀行 ・平日:3時~翌日2時 ・土曜:3時~23時 ・日曜:7時~翌日2時 ・祝日:3時~翌日2時 イオン銀行:7時~23時 三菱UFJ銀行:7時~23時 E-net:7時~23時 |

借入方法や借入可能時間はカードローン会社によって異なりますが、銀行振込や提携ATMを使った借り入れに対応しているカードローンが多く深夜や早朝、土日祝日も借り入れできます。

クレジットカードの引き落としに間に合わない場合は銀行振込、現金が必要な場合は提携ATMなど、自分自身の都合に合った方法で融資を受けましょう。

カードローンはいつでも融資を受けられる上に、借入限度額内であれば何度でもお金を借りられます。

カードローン契約後であれば、お金を借りる際に審査を受ける必要もありません。

借入方法によっては1円単位でお金を借りられるため、本当に必要な金額だけ借りることも可能です。

カードローンの審査は申込情報や信用情報から厳正におこなわれる

カードローンは無担保ローンであり、個人の信用を担保に貸し付けをおこなっているため、審査は避けられません。

無担保ローンは有担保ローンと違い、利用者が返済できなくなった場合は、貸し手側であるカードローン会社の損失となります。

カードローン会社は損失を出さないためにも、申込者の情報や個人の信用情報を調査し、厳正に審査をおこないます。

ただし、カードローン各社は、審査基準を明確にしていません。

各社基準が異なり必ず審査に通過できる基準はありませんが、申込者の返済能力が問われることから、審査で確認される内容は以下3つであると推測できます。

- 申込条件を満たしていること

- 信用情報に事故情報が登録されていない

- 他社から借り入れをしていない

安定した収入がない場合は審査に通過できない

カードローンへ申し込むと、まず申込内容の確認がおこなわれ、申込条件を満たさない場合は審査に通過できません。

例えば、安定した収入の有無は申込条件にも書かれており、審査においても重要視されます。

安定した収入は返済能力を判断するための指標であり、カードローン会社は契約後に貸し倒れにならないよう、慎重に審査をするのです。

安定した収入といっても正社員や公務員である必要はなく、パートやアルバイト、学生や契約社員でもカードローンを利用できます。

ただし、本人に収入があることが申込条件にある場合は、収入がまったくない無職の人や専業主婦は利用できません。

勤続年数が長いと審査に通りやすい

カードローンの中には、申込条件として勤続年数が設定されている場合もあり、勤続年数が長いほど審査に通りやすいといえます。

例えば芝信用金庫カードローンは、以下のとおり申込条件として勤続年数や年収が設定されています。

限度額100万円は安定継続した収入があり、勤続(営業)年数2年以上の方とさせていただきます。

引用元:しばしんカードローン、保証協会 保証付融資

申込条件に勤続年数が設定されていないカードローンもありますが、上記から勤続年数は長いほうが審査に通りやすいといえるでしょう。

一方で以下に該当する人は継続的に安定した収入があると判断されない可能性があり、より厳正に審査がおこなわれると想定されます。

- 短期バイトを繰りかえす

- 短期の派遣社員

- 就職が内定していてもまだ勤務していないフリーターなど

仕事を始めたばかりの人や転職して間もない人は審査に落ちる可能性が高くなるため、まずは現在の勤務先で長く働けるよう努めましょう。

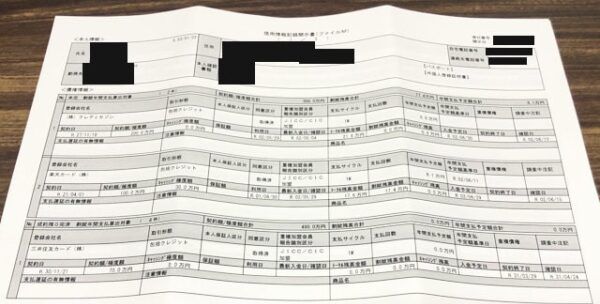

信用情報に事故情報が登録されていない

カードローンの審査では、信用情報に事故情報が登録されていないかも確認されます。

信用情報とは、ローンの申し込み情報など、個人信用情報機関に保管されている個人情報を指します。

信用情報とは、クレジットやローンの契約や申し込みに関する情報のことで、客観的な取引事実を登録した個人の情報です。

引用元:CIC 信用情報とは

信用情報に登録されている主な内容は、以下のとおりです。

- 氏名、住所、電話番号などの個人情報

- クレジットやカードローン、その他のローンの契約内容

- 金融事故情報(長期延滞・債務整理・代位弁済・強制解約など)

- 貸与奨学金の長期延滞

- 分割購入の携帯電話本体やタブレット端末などの分割払いの残債や支払い状況

上記以外にも、住宅ローンや自動車ローン、教育ローンなどの契約内容も信用情報に含まれます。

信用情報機関に事故情報が登録されている場合は審査に通りにくい

カードローンの審査では、以下3つの個人信用情報機関に信用情報を問い合わせした上で、融資可否を判断します。

返済の遅延や長期間の滞納など、個人信用情報機関に事故情報※が登録されている場合は、カードローンの審査に通りにくいといえます。

金融機関でお金を借りた際、返済の大幅な遅れや返済が不可能な状態になった場合に、その情報が信用情報機関に登録されることを指します。

クレジットカードの支払いやスマートフォンの分割払い、奨学金の滞納も事故情報の対象です。

なぜなら、返済の遅延や長期間の滞納情報があると、支払い能力がないと判断される可能性があるためです。

支払いきれなくなった債務を処理する手続きであり、特定調停や任意整理、個人再生や破産などがあげられます。

事故情報は5年間信用情報機関に登録され、その間はカードローンの審査に通りません。

過去5年以内に長期間の滞納や債務整理をした人は、事故情報が消えるのを待ってカードローンの申し込みをしましょう。

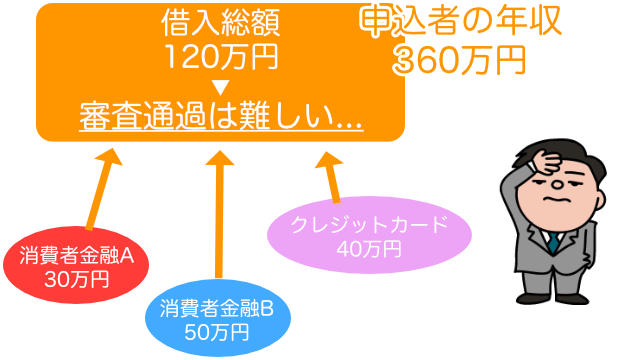

借り入れ件数が多い場合は審査に通過できない場合もある

他社からすでに借り入れしている、借り入れ件数が多い場合は審査を通過できない可能性があります。

なぜなら、以下のような理由を疑われてしまう可能性が高いためです。

- 他社の返済もあるため、容易に返済できないのではないか

- 契約後に貸し倒れになるのではないか

特に年収の3分の1に近い金額をすでに借りている人は、審査に通りにくいといえます。

銀行カードローンは本来、総量規制の対象外ですが、全国銀行協会がカードローン審査の厳格化に向けた申し合わせを公表した2017年3月以来、多くの銀行で融資の上限額を年収の3分の1に定めています。

したがって現在の借入額が3分の1を超える人や、それに近い金額を借り入れている人は、審査通過が難しいといえます。

カードローンの金利を下げて利用する2つの方法を解説

カードローンをできるだけ低金利で利用したい人は、以下いずれかの方法で融資を受けましょう。

- 無利息期間を利用する

- 増額申請をする

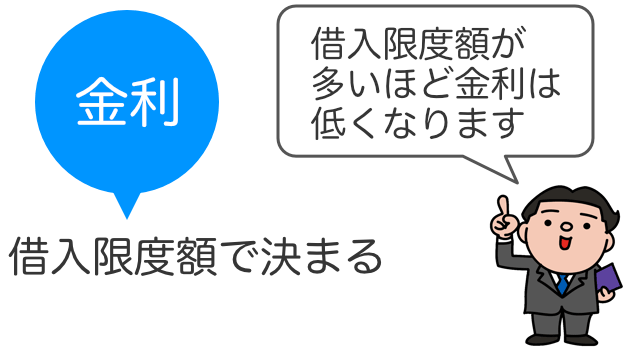

カードローンの金利は、契約している借入限度額によって異なります。

借入限度額とは契約者がカードローンを利用できる限度額のことであり、借入限度額が多いほど、適用される金利は低くなります。

例えば、アコムの実質年率は年3.0~18.0%ですが、以下表のように借入限度額ごとに適用金利が異なります。

| 借入限度額 | 適用金利 |

|---|---|

| 501万円~800万円 | 年3.0~4.7% |

| 301万円~500万円 | 年4.7~7.7% |

| 100万円~300万円 | 年7.7~15.0% |

| 1万円~99万円 | 年7.7~18.0% |

ただしはじめてカードローンを利用する場合、借入限度額は10~50万円程度に設定されることが多く、通常は上限金利が適用されます。

カードローンを取り扱う会社では申込者の信用をもとにお金を貸し出していますが、新規利用者は信用が低いため、条件の良い金利で借り入れできないのです。

カードローンを低金利で利用したい人は無利息期間を利用するか、増額申請をして利息額を軽減しましょう。

無利息期間が適用されるカードローンを利用する

大手消費者金融のカードローンの多くは、はじめて利用する場合に限り、無利息期間が適用されます。

無利息期間中は利息が一切かからないため、無利息期間内に完済できれば実質無利息でお金を借りることも可能です。

無利息期間中に完済できない場合でも、通常よりも支払う利息を軽減できます。

以下表は無利息期間が適用される消費者金融を利用し、10万円を借り入れ、毎月最低返済額のみ返済する場合の利息総額をまとめたものです。

| カードローン名 | 実質年率/金利 | 無利息期間 | 返済額/月 | 返済回数 | 利息総額 | 金利換算 |

|---|---|---|---|---|---|---|

| アイフル | 年18.0% | 30日間 | 4,000円 | 31回 | 23,901円 | 年16.8%程度 |

| プロミス | 年17.8% | 30日間 | 4,000円 | 31回 | 23,548円 | 年16.5%程度 |

| アコム | 年18.0% | 30日間 | 4,000円 | 31回 | 23,901円 | 年16.8%程度 |

| レイク | 年18.0% | 60日間※1 | 4,000円 | 31回 | 21,684円 | 年15.5%程度 |

さらに利息を抑えたい人は、無利息期間中になるべく多く返済することで、銀行カードローンと同等の金利で利用できます。

毎月の返済を遅滞なくおこなっている人は増額申請をする

すでにカードローンを利用しており、毎月の返済を滞りなくおこなっている人は、増額申請をすることで借入限度額が増えて適用金利が下がる可能性があります。

カードローン契約時の借入限度額は収入などから判断されますが、すでにカードローンを利用している人は、返済実績から借入限度額が上がる可能性があるのです。

さらにカードローン会社から優良顧客と判断された場合は、カードローン会社から増額申請の提案をされることもあります。

ただし増額申請時の審査結果によっては、金利が下がらない場合があります。

例えば、以下に該当する場合は増額申請時の審査に通らない可能性が高く、適用金利が下がらないどころか借入限度額まで減額される場合もあるのです。

- 収入が減少しているなど申込時と状況が変わっている場合

- 返済が滞ったことがあった場合など

返済が遅れている人や収入が減った人は増額申請ではなく、毎月の返済額を増やすか、繰り上げ返済をして利息を抑えましょう。

自分の目的にあったカードローンを選ぼう

カードローンを選ぶ際は以下、6つの点を重視して選びましょう。

- 上限金利が低いカードローンで選ぶ

- 無利息期間があるカードローンで選ぶ

- 即日融資と振込融資が可能なカードローンで選ぶ

- スマホATM取引やカードレス利用が可能なカードローンで選ぶ

- 使いやすさや利便性が高いカードローンで選ぶ

- 電話による在籍確認がないカードローンで選ぶ

カードローンを選ぶ際は、自分自身の目的にあったカードローンを選ぶことが大切です。

急ぎの人は即日融資が可能なカードローンを選ぶ、周囲の人にカードローンの利用がバレたくない人は在籍確認がないカードローンを選ぶなど、目的にあったカードローンを選びましょう。

上限金利が低いカードローンで選ぶ

利息額を抑えたい人は、金利が低いカードローンを選ぶことが重要であり、金利は低ければ低いほど利息額が軽減されるため、返済総額を抑えられます。

ただし、利息を抑えるには上限金利が低いカードローンの利用が必須です。

なぜなら、はじめて借り入れする場合は、通常上限金利が適用されるためです。

| カードローン名 | 上限金利 |

|---|---|

| JCB CARD LOAN FAITH | 年12.5% |

| イオン銀行カードローン | 年13.8% |

| ソニー銀行カードローン | 年13.8% |

| みずほ銀行カードローン | 年14.0% |

| 楽天銀行スーパーローン | 年14.5% |

| 三井住友銀行カードローン | 年14.5% |

最も低い金利で利用できるのは、JCB CARD LOAN FAITHであり、クレジットカードのように1回払いも可能です。

1回払いする場合は年5%の金利が適用されるため、より一層利息を軽減できます。

イオン銀行カードローンとソニー銀行カードローンは、いずれも年13.8%以下での利用が可能です。

みずほ銀行カードローンや三井住友銀行カードローンは、JCB CARD LOAN FAITHに比べると上限金利は高めですが、住宅ローンを利用している人は低金利で利用できる場合があります。

さらに楽天銀行スーパーローンは、口座開設と同時申込で30日間の無利息期間が適用されます。

30日間無利息を利用した場合の利息総額は、年13.7%※で借り入れした場合の利息総額と同等です。

無利息期間があるカードローンで選ぶ

無利息期間があるカードローンを活用すると、実質低金利で利用できます。

| カードローン名 | 無利息期間 | 無利息期間開始日 |

|---|---|---|

| レイク | 30日間 60日間(Web申込限定) 180日間(借入額のうち5万円まで) 上記無利息からいずれかを選択 | 契約日の翌日 |

| プロミス | 30日間※ | 初回借入日の翌日 |

| アイフル | 最大30日間 | 契約日の翌日 |

| アコム | 最大30日間 | 契約日の翌日 |

| 楽天銀行スーパーローン | 口座開設と同時申込で最大30日間 | 初回借入日の翌日 |

※メールアドレスの登録とWeb明細を利用すること

レイクの無利息期間は他社よりも長めに設定されているため、他社を利用するより大幅に利息を軽減できます。

借入額に応じて、より低金利で利用できる無利息期間を選べるため、利息を抑えたい人はレイクの利用を検討しましょう。

アイフルとアコムは、はじめての契約日の翌日から最大30日間の無利息期間が適用されます。

一方、プロミスや楽天銀行スーパーローン※は初回借入日の翌日から無利息期間が適用されるため、契約だけしておいて後日、借り入れする際に無利息期間を活用することも可能です。

即日融資と振込融資が可能なカードローンで選ぶ

即日融資可能なカードローンでも、実際に借り入れできるまでの時間が異なります。

例えばローンカードの受け取り前に振込融資やスマホATMで出金が可能な場合は、すぐに融資を受けられます。

しかし、ローンカードを受け取るまで融資を受けられないカードローンは、申し込みから融資を受けるまで時間がかかります。

他にも銀行口座への振り込みで融資を受ける場合、振込先として指定する銀行口座によっては、すぐに入金を確認できない場合があります。

なるべく早く融資を受けたい人は、スマホATM取引に対応しているカードローンを利用するか、24時間365日振込融資に対応しているカードローンを利用しましょう。

モアタイムシステムに対応しているカードローンは24時間いつでも振込融資が可能

モアタイムシステムに対応しているカードローンであれば、深夜や土日であっても振り込みが反映されるため、すぐに借り入れできます。

原則24時間365日、いつでも瞬時に口座振込ができる金融サービスのことです。

例えば消費者金融は土日祝日も夜21時まで営業しており、営業時間内に契約が完了すれば、即日中にお金を借りられます。

ただし振込先の銀行が振込時間外である場合は、振り込みは実行されないため、翌営業日にならないと入金が確認できません。

モアタイムシステムに対応しているカードローンであれば、手続きする日時にかかわらずいつでも瞬時に振り込みが実行されるため、契約完了後すぐにお金を借りられます。

| カードローン名 | 即日融資 | 振込受付時間(最大) |

|---|---|---|

| プロミス | 可能 | 原則24時間365日 |

| SMBCモビット | 可能 | 0:00~23:59 |

| レイク | 可能 | 0:15~23:50 |

| アイフル | 可能 | 24時間365日 |

| アコム | 可能 | 0:10~23:49 |

※銀行カードローンは即日融資に対応していないため、除外しています

振込受付時間外は各社システムメンテナンスの時間であり、その間は利用できません。

モアタイムシステムに対応しているカードローンの振込時間、およびシステムメンテナンスの時間を詳しく解説します。

プロミスは瞬フリ利用で原則24時間365日最短10秒で振込完了

プロミスは即時振込ができる瞬フリといったサービスがあり、原則24時間365日最短10秒で指定の口座にお金が振り込まれます。

振込先の金融機関によって着金する時間が異なるため、公式サイトの振込時間検索で利用する金融機関の振込時間も確認しましょう。

システムメンテナンスは毎週月曜0:00~7:00におこなわれており、この時間内は振り込みの手続きができません。

以下の時間に受付した場合は振込予約となり、振り込みされるまで時間がかかります。

| 曜日 | 受付停止時間 | 振込実施時間 |

|---|---|---|

| 毎週土曜 | 23:30~24:00 | 翌日8:45~9:30頃 |

| 毎週日曜 | 0:00~4:00 | 当日8:45~9:30頃 |

| 毎週日曜 | 18:50~24:00 | 翌日8:45~9:30頃 |

| 毎週月曜 | 7:00~8:00 | 当日8:45~9:30頃 |

正月、ゴールデンウィーク中のメンテナンス時間

- 1月1日、1月2日0:00~7:00は受付を停止。

- 12月31日18:50~1月4日8:00に受付した場合、1月4日8:45以降の振込。

- 金融機関の営業日によって、1月4日または翌営業日。

- 5月2日18:50~5月6日8:00に受付した場合、5月6日8:45以降の振込み。

- 金融機関の営業日によって、5月6日または翌営業日。

最短10秒でお金を借りたい人は、システムメンテナンス時間の利用は避けましょう。

SMBCモビットは受付から3分後には入金完了

SMBCモビットは振込先金融機関がモアタイムシステムに対応している場合は、原則24時間365日振り込みで融資を受けられ、受付から3分後には入金が確認できます。

| 申込時間 | 振込反映時間 |

|---|---|

| 平日 0:00~9:30 | 9:00以降または受付完了から3分 |

| 平日 9:30~14:50 | 受付完了から3分 |

| 平日 14:50~23:59 | 受付完了から3分または翌金融機関営業日9:30頃 |

| 土曜日 24:30~23:30 | 受付完了から3分または翌金融機関営業日9:30頃 |

| 日曜日 4:30~18:50 | 受付完了から3分または翌金融機関営業日9:30頃 |

システムメンテナンス時間は、毎週月曜日0:00~7:00です。

レイクは振込融資が可能な時間帯をチェック

レイクは、原則24時間365日いつでも振り込みで融資を受けられます。

レイクの振込受付の対応時間は、以下表のとおりです。

| 曜日 | 振込融資が可能な時間帯 |

|---|---|

| 月曜日 | 8:10~23:50 |

| 火曜日~土曜日 | 0:15~23:50 |

| 日曜日 | 4:00~18:50 |

システムメンテナンスは毎日23:50~0:15と毎週日曜日18:50~月曜日8:10にもおこなわれており、その間は振り込みの手続きができません。

アイフルは原則24時間365日いつでも振り込みで融資完了

アイフルは、原則24時間365日いつでも振り込みで融資を受けられます。

詳しくはモアタイムシステムに対応している金融機関の一覧から検索し、振込先の金融機関が対応しているか確認しましょう。

アイフルのシステムメンテナンス時間は、以下のとおりです。

| 曜日 | 受付停止時間 | 受付時間 |

|---|---|---|

| 毎週月曜 | 00:00~8:00 23:50~24:00 | 8:00~23:50 |

| 毎週火曜~土曜 | 2:00~4:00 23:50~24:00 | 00:00~2:00 4:00~23:50 |

| 毎週日曜 | 00:00~6:00 19:00~24:00 | 6:00~19:00 |

| 連休[最終日除く] | 00:00~6:00 23:50~24:00 | 6:00~23:50 |

毎日2:00~4:00にシステムメンテナンスをおこなっているため、深夜に振り込みで融資を受けることは不可能です。

アコムは振込先金融機関によって受付時間が異なる

アコムは振込先が楽天銀行の場合、0:10~23:49に振り込み手続きが可能で、手続き完了から1分程度で入金を確認できます。

さらにモアタイムシステムに対応している銀行口座への振り込みであれば、深夜や土日祝日の振込融資も可能です。

各金融機関の振込対応時間、および振込実施時間は以下のとおりです。

| 金融機関 | 曜日 | 受付時間 | 振込実施の目安 |

|---|---|---|---|

| 楽天銀行 | 月曜~日曜・祝日 | 0:10 ~ 23:49 | 受付完了から1分程度 |

| 三菱UFJ銀行、ゆうちょ銀行。三井住友銀行、みずほ銀行 | 月曜 | 0:10 ~ 8:59 | 当日 9:30頃 |

| 三菱UFJ銀行、ゆうちょ銀行。三井住友銀行、みずほ銀行 | 月曜 | 9:00 ~ 23:49 | 受付完了から1分程度 |

| 三菱UFJ銀行、ゆうちょ銀行。三井住友銀行、みずほ銀行 | 火曜~金曜 | 0:10 ~ 23:49 | 受付完了から1分程度 |

| 三菱UFJ銀行、ゆうちょ銀行。三井住友銀行、みずほ銀行 | 土・日・祝日 | 0:10 ~ 8:59 | 当日 9:30頃 |

| 三菱UFJ銀行、ゆうちょ銀行。三井住友銀行、みずほ銀行 | 土・日・祝日 | 9:00 ~ 19:59 | 受付完了から1分程度 |

| 三菱UFJ銀行、ゆうちょ銀行。三井住友銀行、みずほ銀行 | 土・日・祝日 | 20:00 ~ 23:49 | 翌日 9:30頃 |

| 振込実施時間拡大(モアタイム)金融機関 | 月曜 ~ 金曜 | 0:10 ~ 8:59 | 当日 9:30頃 |

| 振込実施時間拡大(モアタイム)金融機関 | 月曜 ~ 金曜 | 9:00 ~ 17:29 | 受付完了から1分程度 |

| 振込実施時間拡大(モアタイム)金融機関 | 月曜 ~ 金曜 | 17:30 ~ 23:49 | 翌営業日 9:30頃 |

| 振込実施時間拡大(モアタイム)金融機関 | 土・日・祝日 | 0:10 ~ 23:49 | 翌営業日 9:30頃 |

| その他金融機関 (コアタイム) | 月曜 ~ 金曜 | 0:10 ~ 8:59 | 当日 9:30頃 |

| その他金融機関 (コアタイム) | 月曜 ~ 金曜 | 9:00 ~ 14:29 | 受付完了から1分程度 |

| その他金融機関 (コアタイム) | 月曜 ~ 金曜 | 14:30 ~ 23:49 | 翌営業日 9:30頃 |

| その他金融機関 (コアタイム) | 土・日・祝日 | 0:10 ~ 23:49 | 翌営業日 9:30頃 |

モアタイムシステムに対応している銀行口座は、振込実地時間拡大(モアタイム)金融機関の一覧で検索してください。

モアタイムシステムに対応している銀行口座※を振込先に指定する場合、平日の17時半以降や土日祝日は翌営業日まで入金が確認できません。

時間を気にすることなく、いつでも最短1分でお金を借りたい※人は、楽天銀行を振込先に指定しましょう。

スマホATM取引やカードレス利用が可能なカードローンで選ぶ

スマホATMが利用できれば、いつでもカードレスで借り入れできます。

スマホを活用することで銀行口座からお金を引き出すようにコンビニATMでお金を借りられるため、周囲の人にカードローンの利用がバレたくない人に向いています。

スマホATMを利用するためには、カードローンのアプリをダウンロードする必要があります。

カードローンの申し込みをする前にアプリをダウンロードしておくと、契約や書類提出も簡単にできるため、カードローンを利用する際は専用アプリを活用しましょう。

| カードローン名 | セブン銀行 | ローソン銀行 |

|---|---|---|

| 住信SBIネット銀行カードローン | 〇 | 〇 |

| アイフル | 〇 | 〇 |

| プロミス | 〇 | ☓ |

| アコム | 〇 | ☓ |

| SMBCモビット | 〇 | ☓ |

| レイク | 〇 | ☓ |

スマホATMに対応している銀行カードローンが少ない中、住信ネット銀行カードローンはスマホATMに対応しています。

セブン銀行やローソン銀行にて、24時間365日いつでも借り入れや返済ができる上に、スマホATM利用時の手数料は無料です。

手数料無料でスマホATMを利用できるカードローンは少ないため、手数料を気にせずお金を借りたい人は、住信SBIネット銀行カードローンを利用しましょう。

アイフルは提携銀行のスマホATMを利用可能

アイフルは、セブン銀行やローソン銀行にてスマホATMを利用できます。

原則24時間365日いつでも利用できるため、急な飲み会で少しお金が足りないときも、最寄りのコンビニで簡単にお金を借りられます。

ただしスマホATMを利用する際は、利用金額に応じて以下の手数料がかかります。

| 借入額・返済額 | 1万円以下 | 1万円超え |

|---|---|---|

| 手数料 | 110円 | 220円 |

アイフルの専用アプリがあれば申し込みや借り入れ、返済までスマホ1つで完結できるため、アイフルを利用したい人はまず専用アプリをダウンロードしましょう。

プロミス・アコム・レイク・SMBCモビットはセブン銀行ATMのみ利用可能

プロミスやアコム、レイクやSMBCモビットはスマホATMに対応していますが、スマホATMを利用できるのはセブン銀行ATMのみです。

近くにセブンイレブンがある人は、原則24時間365日いつでもお金を借りられるため、急にお金が必要になっても困りません。

| 借入額・返済額 | 1万円以下 | 1万円超え |

|---|---|---|

| 借入・返済 | 110円 | 220円 |

ローソン銀行ではスマホATMを利用できないため、最寄りにセブンイレブンがない人は、住信SBIネット銀行カードローンやアイフルの利用を検討しましょう。

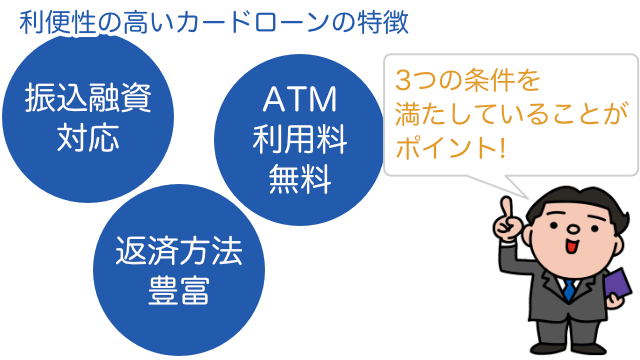

使いやすさや利便性が高いカードローンで選ぶ

カードローンを選ぶ際は、使いやすく利便性が高いカードローンを選びましょう。

使いやすく利便性が高いカードローンを選ぶことで、お金が必要な時にすぐに融資を受けられたり、お金に余裕ができたときに簡単に返済したりできるためです。

具体的に以下3つの条件に当てはまるカードローンが、使いやすく利便性が高いカードローンだといえます。

- 振込融資に対応している

- ATM利用時の手数料無料

- 返済方法が豊富

振込融資に対応していれば、いつでもどこでもお金を借りられるため、自宅でも簡単に手続きできます。

提携ATM利用時の手数料が無料であれば、急にお金が必要になった場合でも手数料のことを気にすることなくお金を借りられます。

さらに返済方法が豊富であれば、お金に余裕があるときにすぐに繰り上げ返済できるため、利息額を軽減することも可能です。

| カードローン名 | 振込融資 | 振込依頼方法 | 返済方法 |

|---|---|---|---|

| 楽天銀行スーパーローン | 〇 | インターネット 電話 | 口座振替 提携ATMから返済 インターネットから返済 振り込みでの返済 |

| 三井住友銀行カードローン | 〇 | インターネット | ATMからの返済 インターネットによる返済 口座振替による返済 |

| auじぶん銀行 | 〇 | インターネット | 口座開設済み:自動引き落とし 口座未開設:ATMにて返済 |

| オリックス銀行 | 〇 | インターネット 電話 | 自動引き落とし 提携ATM 返済用口座への振り込み |

| 三菱UFJ銀行バンクイック | 〇 | インターネット 電話 | 口座引き落とし 提携ATMインターネットバンキングで振り込み |

楽天銀行スーパーローンは手数料無料で利用できるATMが豊富

楽天銀行スーパーローンは、手数料無料で利用できるATMが豊富で、原則24時間365日いつでも借り入れや返済ができます。

振込融資にも対応しており、スマートフォンや電話で手続きすることで、早ければ即時にお金が振り込まれます。

毎月の返済は、指定口座から自動で引き落としされる方式でおこなわれ、引き落とし日は以下から選べます。

- 1日

- 12日

- 20日

- 27日

ただし、27日は楽天銀行を返済口座に指定している場合のみ選択できます。

お金に余裕があるときは、以下いずれかの方法で繰上返済することも可能です。

| 繰上返済する方法 | 手数料無料 |

|---|---|

| 提携ATM | ○ |

| メンバーズデスク(インターネット会員サービス) | ○ |

| 指定口座への振り込み | × |

繰上返済することで完済までの日数を短縮できる他、利息額を軽減できるため、お金に余裕があるときは積極的に返済していきましょう。

三井住友銀行カードローンも無料で利用できるATMが豊富

三井住友銀行カードローンはインターネットによる振込融資にも対応しています。

返済用預金口座が残高不足により公共料金や各種クレジットカードご利用代金、その他の各種自動払いサービスのお引き落としができない場合は自動的に融資をしてくれる自動融資にも対応しているため、口座残高を心配する必要がありません。

返済方法は、普通預金口座開設の有無によって異なります。

| 口座開設の有無 | 毎月の返済方法 | 繰上返済する方法 |

|---|---|---|

| 契約時に口座開設済みの人 | ・提携ATM ・インターネット ・自動引き落とし | ・提携ATM ・インターネット |

| 契約時に口座未開設の人 | ・提携ATM | ・提携ATM |

返済日は、以下いずれか都合の良い日を選択します。

- 5日

- 15日

- 25日

- 月末

繰り上げ返済を希望する場合は、返済指定日以外に最低返済額以上を返済しましょう。

auじぶん銀行の振込融資はじぶんローン会員ページから手続きする

手数料無料で利用できるATMが豊富な上に、原則24時間365日いつでも利用できるため、急にお金が必要になった場合も困りません。

毎月の返済は以下いずれかを選択でき、返済日は自分自身の都合の良い日を指定できます。

- 期日指定返済

- 35日返済

auじぶん銀行の普通預金口座がある場合は、毎月の返済日に自動引き落としされます。

口座未開設の人は、提携ATMにて毎月の返済日までに返済をします。

返済期日の3日前にはメールで知らせてくれるため、返済し忘れがちな人も安心して利用できるでしょう。

オリックス銀行カードローンはメンバーズナビまたは電話で融資の手続きをする

オリックス銀行カードローンは、お客様専用サイトであるメンバーズナビ、または電話で振込融資の手続きができます。

返済日は毎月10日、または末日のいずれかを選択し、毎月の返済は以下の方法でおこないます。

- 登録口座から自動引き落とし※

- ATM返済

- 返済専用口座への振り込み

お金に余裕があるときは、繰り上げ返済することも可能です。

| 繰り上げ返済方法 | 手続き方法 |

|---|---|

| 登録口座から自動引き落とし | メンバーズナビにて手続き後、毎月の返済日に引き落とされる |

| 提携ATM | ローンカードを使って返済する |

| 返済用口座への振り込み | メンバーズナビにて返済用口座を確認し、振り込みする |

毎月の返済額を増やしたい場合は自動引き落としを、お金に余裕ができたときすぐに返済したい場合は、提携ATMや返済用口座への振り込みで繰り上げ返済しましょう。

ただし返済日前14日間のうちに提携ATM、または返済用口座への振り込みで繰上返済した場合は、繰上返済とはならず約定返済として取り扱われます。

提携ATM、または返済用口座への振り込みで繰上返済する場合は、返済日の15日前までに手続きしましょう。

バンクイックはインターネットや電話から融資の申込を

振込融資はインターネットや電話から申込可能で、手数料無料で利用できるATMも豊富です。

毎月の返済日は自分で指定でき、毎月指定日の返済、または35日ごとの返済を以下の方法から選択できます。

- 口座引き落とし

- 提携ATM

- インターネットバンキングにて振り込み

口座引き落としは返済し忘れを未然に防げる利点があるものの、三菱UFJ銀行の普通預金口座開設済みの人でないと利用できません。

口座引き落としを希望する人で、かつ口座未開設の人は、三菱UFJ銀行に来店するかスマートフォンアプリを使って口座を開設しましょう。

提携ATMやインターネットバンキングを使って返済する場合は、返済期日の14日前から手続きできます。

お金に余裕があるときは、提携ATMまたはインターネットバンキングで繰上返済することも可能です。

電話による在籍確認がないカードローンで選ぶ

カードローンに申し込みした後、審査では在籍確認がおこなわれます。

在籍確認とは勤務先に申込者本人が在籍しているかを確認することで、多くの場合は勤務先へ電話連絡で在籍確認が実施されます。

しかし、中には在籍確認を書類で進められるカードローンや、原則在籍確認をおこなっていないカードローンもあります。

ここでは勤務先への在籍確認の電話を避けたい人のために、原則在籍確認の電話連絡なし、または書類で在籍確認に対応してくれるカードローンを6社紹介します。

| カードローン名 | 在籍確認の有無 | 在籍確認のための提出書類 |

|---|---|---|

| アイフル | 基本的に電話連絡なし | なし |

| プロミス | 基本的に電話連絡なし | なし |

| イオン銀行カードローン | 基本的に電話連絡なし | なし |

| SMBCモビット | WEB完結なら電話連絡なし | 給料明細書 源泉徴収票など |

| レイク | 申込後、オペレーターへの相談で書類対応できる可能性あり | 社会保険証 給与明細書など |

| 三菱UFJ銀行バンクイック | 申込後、オペレーターへの相談で書類対応できる可能性あり | 直近の給料明細書健康保険証など |

アイフルは原則電話による在籍確認を行っていない

アイフルは、基本的に電話による在籍確認はおこなっていません。

ただし、審査結果によっては、勤務先に在籍確認の電話連絡が入る場合もあります。

在籍確認の電話連絡が入る際は、まず申込人に勤務先へ電話連絡をする旨の連絡が入ります。

その後、担当者の個人名で電話がかかってくるため、会社の人にカードローンの利用がバレる心配もありません。

どうしても会社の人にカードローンの利用がバレたくない人は、勤務先へ電話連絡をする旨の連絡が入った際に、在籍確認をしてもらう時間を指定しましょう。

プロミスも原則電話による在籍確認はおこなわれない

プロミスはアイフル同様、基本的に電話による在籍確認はおこなわれませんが、場合によっては勤務先に電話連絡が入ります。

審査過程で勤務先への電話連絡が必要になった場合でも、申込人に勤務先へ電話連絡をする旨の連絡は入りません。

しかし、申込後すぐにオペレーターに相談することで、在籍確認の方法や時間指定など細かい要望も聞いてもらえます。

事前にオペレーターに相談すると、なるべく申込人の希望に沿うように審査を進めてくれるため、申し込みや審査など不安がある人はプロミスを利用しましょう。

イオン銀行カードローンは原則勤務先に在籍確認の電話はない

イオン銀行カードローンは、原則勤務先に在籍確認の電話連絡は入りません。

ただし、審査結果によっては勤務先への電話連絡を回避できない場合もあります。

その際は、イオン銀行の社名を名乗らずオペレーターの個人名で電話をかけてくれます。

しかし勤務先への電話連絡が必要になった場合、事前に勤務先へ電話連絡をする旨の連絡は入らない上に、在籍確認がおこなわれる時間を指定することもできません。

SMBCモビットはWEB完結申込の場合在籍確認はない

SMBCモビットはWEB完結申込をする場合、原則勤務先に在籍確認の電話連絡は入りません。

申込時に在籍を証明する書類を提出する必要はありますが、なるべく簡単に申し込みしたい人向きです。

WEB完結申込が利用できない人は、勤務先への電話連絡を回避できないため、アイフルやプロミスなど他社の利用を検討しましょう。

レイク・三菱UFJ銀行カードローンは勤務先への在籍確認がおこなわれる

レイクや三菱UFJ銀行カードローンの在籍確認は、通常勤務先への電話連絡でおこないます。

レイクは社名を名乗らず、オペレーターの個人名で電話をかけてくれます。

三菱UFJ銀行カードローンの在籍確認時には、オペレーターはバンクイックとは一切言わず三菱UFJ銀行と名乗るため、会社の人にカードローンの利用がバレる心配もありません。

しかし、どうしても勤務先への電話を回避したい人は、申込後すぐにオペレーターに相談することで在籍確認を書類でおこなってもらえる場合があります。

書類での在籍確認が認められた場合は、社会保険証や給与明細書、健康保険証などを提出しましょう。